抵当権設定登記とは|申請に必要な書類・手続きから費用までを解説

住宅ローンを借り入れて不動産を購入するときに必要になるのが、抵当権設定登記です。

抵当権という言葉を聞いたことはあっても、具体的にはわからない人は少なくないのではないでしょうか。

似た言葉に根抵当権といったものもあります。

そこで、抵当権設定登記とは何か、費用や手続きなどについて解説していきます。

Table of Contents

抵当権設定とは

抵当権設定とは、住宅ローンなどの融資を受けるときに返済が滞ったときに備えて、金融機関が建物や土地に担保権を設定することをいいます。

不動産取引では、住宅ローンを借り入れるにあたって、お金を借りる債務者が金融機関と抵当権設定契約を結び、抵当権設定を行います。

抵当権とは何か、設定登記とは何か解説していきます。

抵当権とは

抵当権とは、借り入れの際に担保として設定できる権利をいいます。

民法上で抵当権の対象にできるのは、土地や建物の不動産、地上権、永小作権のほか、特別法によって抵当権の対象にできる物もあります。

抵当権は目的物を質屋に預ける質権と異なり、土地や建物などの目的物を利活用する使用収益を継続できることが特徴で、債務者がそのまま居住したり、賃貸運用をしたりすることが可能です。

お金を貸している債権者は、債務者からの返済が滞ったときには、担保である不動産を競売にかけて貸し付けた資金の回収に充てることができます。

また、抵当権が設定されたローンは有担保ローン、抵当権が設定されないローンは無担保ローンと呼ばれています。

設定登記とは

設定登記とは、所有権以外の権利を公に明確にするため、登記することをいいます。

設定登記には抵当権を明確にする抵当権設定登記のほか、根抵当権設定登記や地上権設定登記、地役権設定登記、賃借権設定登記があります。

抵当権設定登記とは

抵当権設定登記とは、住宅ローンなどの借り入れをするときに、土地や建物を担保権を設定して登記することをいいます。

また、登記とは権利関係を公に明確にするために、一定の事項を法務局の管理する登記簿に記録することです。

登記には不動産登記のほか、商業登記や船舶登記といった種類があります。

抵当権設定者とは

抵当権設定者とは、お金を貸す債権者に対して、担保となる財産を差し出した人をいいます。

抵当権設定者はお金を借りた債務者と同一のケースと、第三者のケースがあります。

第三者が抵当権設定者の場合は物上保証人とも呼ばれています。

たとえば、AさんがBさんからお金を借りて、Aさんの土地を担保とした場合、Aさんは債務者であるとともに抵当権設定者でもあり、Bさんは債権者です。

一方、AさんがBさんからお金を借りるときに、Cさんの土地を担保とした場合には、Aさんは債務者、Bさんは債権者、Cさんは抵当権設定者になります。

抵当権と根抵当権の違い

抵当権は、借り入れの際に土地や建物を担保に設定する権利で、全額返済したら抵当権を抹消します。

一方、根抵当権を設定すると、不動産の担保価値から算出した、貸し出せる上限額の極度額の範囲内で、借り入れや返済を繰り返し行える点が異なります。

根抵当権の特徴

根抵当権は繰り返し借り入れをするときにも、一度、根抵当権設定登記を行えばよいため、設定登記費用が節約できることがメリットです。

根抵当権を設定するのは、企業が事業資金の融資を受けるにあたって、所有する不動産に設定するケースが多く、経営者の不動産に設定することもあります。

一般の消費者が根抵当権を設定して融資を受けることは少なく、自宅を担保にして生活資金を借り入れて、死亡時に売却して一括返済するリバースモーゲージなどのケースに限られています。

根抵当権を抹消するには完済したうえで、当事者双方が合意することが必要です。

根抵当権設定の登記費用

根抵当権設定登記にかかる費用は、登録免許税と司法書士費用です。

印鑑証明書は申請に必要であり、登記事項証明書は登記が完了した後に取得します。

- 登録免許税…極度額 × 税率0.4%

- 司法書士費用…3万円~5万円程度、極度額や担保物件の数に応じて設定されることが多い

- その他の費用…印鑑証明書300円程度、登記事項証明書600円

たとえば、極度額5,000万円、司法書士費用4万円の場合、登記費用は以下になります。

5,000万円 × 0.4% + 4万円 + 900円 = 20万900円

抵当権設定登記が必要になる理由

抵当権設定登記の申請が必要になるのは以下のケースです。

それぞれについて、抵当権設定が必要になる理由について解説していきます。

<抵当権設定登記が必要になるとき>

住宅ローンを組みたいとき

マイホームを購入するときには、全額自己資金で用意できる人は限られ、住宅ローンの借り入れを行うのが一般的です。

通常、銀行などの金融機関で住宅ローンを組むときには、購入する不動産に抵当権を設定します。

住宅ローンの借換えをしたいとき

住宅ローンの借換えとは、新しい住宅ローンを借りて、借り入れ中の住宅ローンの残債を一括返済することをいいます。

借り入れ中住宅ローンよりも金利の低い住宅ローンに借換えができれば、金利負担を減らすことが可能です。

住宅ローンの借換えでは、借り入れ中の住宅ローンの残債を新しい住宅ローンで全額繰り上げ返済し、同日に抵当権抹消登記と新しい住宅ローンを借り入れる金融機関の抵当権設定登記を行います。

不動産投資をするとき

マンションの一室や、アパートやマンション1棟を取得して不動産投資を行うとき、金融機関から投資用物件に利用できるアパートローンを借り入れるのが一般的です。

通常、銀行などの金融機関から、投資用物件の購入に利用できるアパートローンを借り入れるときには、購入するアパートやマンションに抵当権を設定します。

企業が不動産を担保にして融資を受けたいとき

企業が無担保で金融機関から融資を受けるときには、通常、過去の事業実績をもとに審査が行われます。

不動産を担保にすることで、事業内容や事業実績のほか、不動産の担保価値も勘案されるため、無担保ローンよりも高額な融資を受けやすく、使途が限定されない、返済期間を長くとれるといったメリットがあります。

たとえば、起業するのに開業資金が足りない、決算内容が厳しいといった状況で無担保ローンでの借り入れが難しい場合も、借り入れがしやすくなります。

そのため、企業や経営が所有する不動産に抵当権を設定して、事業資金などの融資を受けるケースがあるのです。

抵当権設定登記にかかる費用

司法書士に委託して抵当件設定登記の申請を行うには、以下のような費用がかかります。

<抵当権設定登記にかかる費用例>

債権額4,000万円で登録免許税の税率0.4%、司法書士費用4万円、その他の費用として、印鑑証明書300円、登記事項証明書600円の場合

- 登録免許税:16万円

- 司法書士費用:4万円

- その他の費用:900円

合計:20万900円

抵当権設定登記にかかる費用の各項目について解説していきます。

登録免許税

抵当権設定登記には登録免許税がかかります。

抵当権設定登記の場合、登録免許税は一律ではなく、債権額に対して税率は0.4%です。

たとえば、債権額が4,000万円の場合は16万円になります。

登録免許税については次の章で詳しく解説していきます。

関連記事:登録免許税とは|不動産登記にかかる税金の計算と軽減措置について

司法書士費用

抵当権設定登記は司法書士に委託するのが一般的です。

司法書士費用は、司法書士事務所によって異なり、債権額や担保となる不動産の物件の数によって決められています。

たとえば、債権額5,000万円までの司法書士報酬は、3万1,000円のところもあれば、4万円のところもあります。

その他の費用

その他に細かい費用として、以下の費用がかかります。

- 印鑑証明書の発行手数料…300円程度

- 登記事項証明書の発行手数料…窓口申請は600円、オンライン申請は郵送500円、登記所や法務局証明サービスセンターでの受け取りは480円

抵当権設定登記の申請には、市区町村で発行する印鑑証明書が必要なため、発行手数料がかかります。

また、抵当権設定登記の完了後には登記事項証明書を取得するため、発行手数料が発生します。

抵当権設定登記にかかる費用は、「不動産の抵当権設定費用と登記方法|借入金額で変わるコストと司法書士報酬」で詳しく解説しています。

抵当権設定登記の登録免許税について

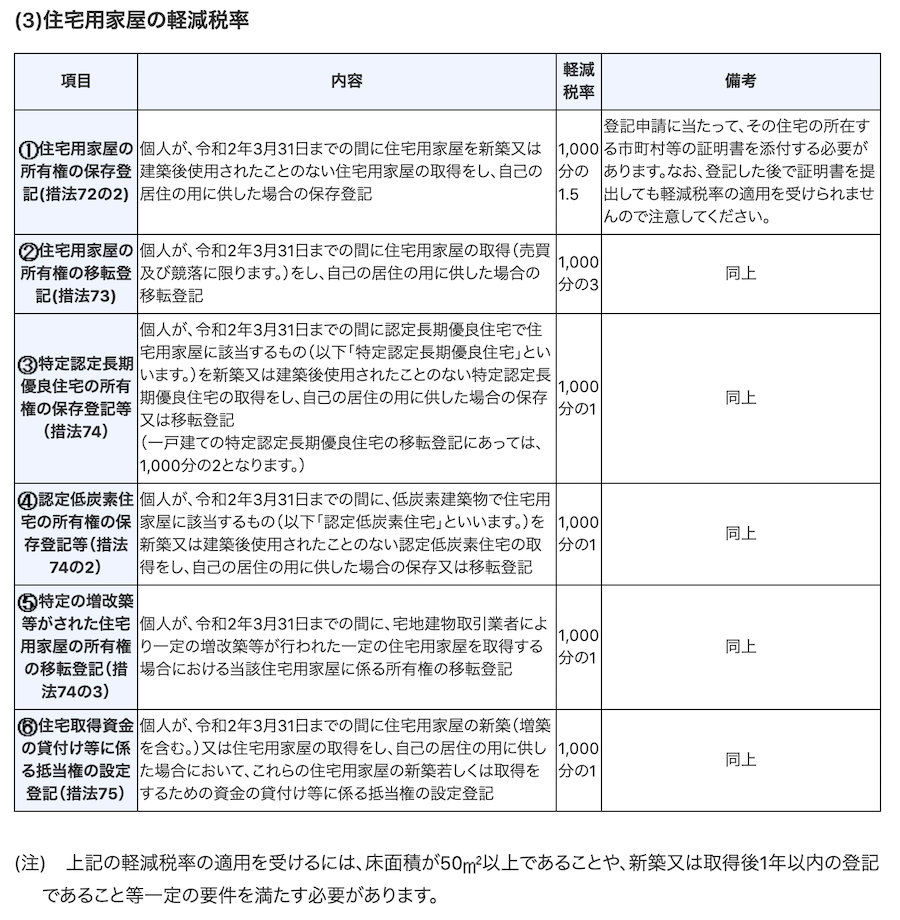

抵当権設定登記に必要な費用として取り上げた登録免許税には、軽減税率も設けられています。

登録免許税とは何か、また納付の手続き方法などについて解説していきます。

登録免許税とは

登録免許税は、不動産登記のほか、会社や個人の商業登記、船舶や航空機などの登記を行う際に課税される税金です。

不動産登記では所有権保存登記や所有権移転登記などの登録免許税は、不動産の価額に税率をかけて算出しますが、商業登記の合名会社や合資会社、あるいは支店の設置の登記などのように、1件につき税額が設定されているものもあります。

抵当権設定登記の登録免許税軽減の適用要件

抵当権設定登記の登録免許税の基本的な税率は0.4%ですが、住宅取得資金の貸付け等に係る抵当権の設定登記の要件を満たすと、軽減税率の0.1%の適用を受けられます。

要件は、新築住宅の場合は、「住宅の床面積が登記簿面積で50m2以上」、「自己居住用の住宅」、「取得から1年以内の登記」の3つです。

中古住宅の場合は、「マンションなどのど耐火建築物は築25年以内、木造など耐火建築物以外のものは築20年以内」という要件もありますが、建築士などから新耐震基準に適合していることが証明され耐震基準適合証明書の発行を受けているケースや、既存住宅売買瑕疵保険に加入しているケースなどは適用されます。

ただし、抵当権設定登記の登録免許税軽減は時限措置であり、2022年3月31日までに取得したケースに限られます。

また、住宅取得資金の貸付け等に係る抵当権の設定登記の要件について、国税庁では以下のようにNo.7191 登録免許税の税額表に内容が記載されています。

登録免許税の手続き方法

抵当権設定登記などの登録免許税の納付方法は、現金で納付する方法とオンライン申請で納付する方法のほか、税額が3万円未満の場合は登記申請書に収入印紙を貼付する方法で支払うことも可能です。

ただし、実務上は3万円を超える場合も収入印紙で支払われているケースもあります。ここでは、現金で納付する方法について解説していきます。

<必要書類>

- 領収済通知書(納付書)

<納付方法>

- 税務署または一部の金融機関で領収済通知書(納付書)を入手します。

- 領収済通知書(納付書)に必要事項を記入した後、銀行や郵便局などの日本銀行歳入代理店、あるいは税務署に提出し、登録免許税を現金で支払います。

- 領収済通知書(納付書)の3枚目の領収書が交付されますので、登録免許税納付用台紙に貼付します。登録免許税納付用台紙はA4の白紙で構いません。

- 登記申請書、登録免許税納付用台紙、添付資料の順で重ねてにホチキスで留めて、登記申請書と登録免許税納付用台紙の間の綴り目の1箇所に、登記申請書に使用している印鑑で契印します。

抵当権設定登記の必要書類

抵当権設定登記の手続きに必要な書類や必要なものは以下の通りです。

<必要書類・必要なもの>

- 抵当件設定契約書(金融機関が用意)

- 不動産所有者の実印

- 権利証(登記済証または登記識別情報通知)

- 印鑑証明書(3ヶ月以内のもの)

- 身分証明書(運転免許証など)

権利証は購入と同時に抵当権設定登記を行う場合は不要になります。

抵当権設定登記手続きの流れ

抵当権設定登記の手続きは以下の流れで行います。

- 抵当権設定契約の締結

- 必要書類を揃える

- 登記申請

- 登記事項証明書の取得

1. 抵当権設定契約の締結

金融機関と金銭消費貸借契約を結んだ後、不動産に対して抵当権を設定することを合意する抵当権設定契約を結びます。

2. 必要書類を揃える

前述の抵当権設定登記に必要な書類などを揃えます。

必要書類について詳しくは「抵当権設定登記の必要書類」をご確認ください。

3. 登記申請

不動産の所在地を管轄している法務局で、窓口申請や郵送などの方法で登記申請を行います。登録免許税の支払いも必要であり、現金納付の場合は事前に支払いをしておきます。

インターネットでの申請はほぼ司法書士しか使えないため、司法書士に依頼すれば可能です。

4. 登記事項証明書の取得

法務局で登記事項証明書を取得し、抵当権者である金融機関に提出します。

手続きを買主が行うのは可能だが、注意が必要

抵当権設定登記の手続きを買主がすることは可能です。

ただし、新築マンションやリノベーション済みマンション、建売住宅などの売買では、売主が指定する司法書士が行うのが一般的です。また、金融機関が司法書士を指定することも多いです。

特に金融機関などの指定がない場合、買主が自分で抵当権設定登記を行うことも選択肢にはなりますが、手続きが煩雑であり、ミスをしてしまった場合には金融機関から損害賠償請求をされる恐れもあります。

そのため、抵当権設定登記は司法書士に依頼するのが望ましいです。

まとめ

抵当権設定登記は、マイホームの購入で住宅ローンを借り入れるときや借換えるときなどに、金融機関かが不動産を担保にすることを法的に明確にするために行われるものです。

抵当権設定登記を行う前に抵当権について理解しておき、住宅ローンを完済した際には抵当権抹消登記が必要となることも覚えておきましょう。

不動産営業実務マニュアルに興味がある方は下記の記事をご覧ください。

不動産業務実務の基本に興味がある方は下記の記事をご覧ください。

不動産業務実務の基本関連記事

- 不動産業務効率化

- 不動産DXサービス特集

- 不動産DX導入インタビュー

- 不動産業界DX

- 不動産営業とは?仕事内容と成約率アップのポイントを解説

- 賃貸管理会社はどこが良い?管理戸数ランキングと選び方を紹介