扶養から外れる?不動産を売却時の条件を夫と妻で詳しく説明

※記事内に商品プロモーションを含む場合があります。

不動産を相続したものの、不要となり売却を検討している人もいるでしょう。

またその中でも、売却して収入を得ることによって「扶養」が外れないか気になる人(専業主婦の方など)も多いのではないでしょうか。

・税金いくらくらいはらわなきゃいけない?

・健康保険の扶養はどうなるの

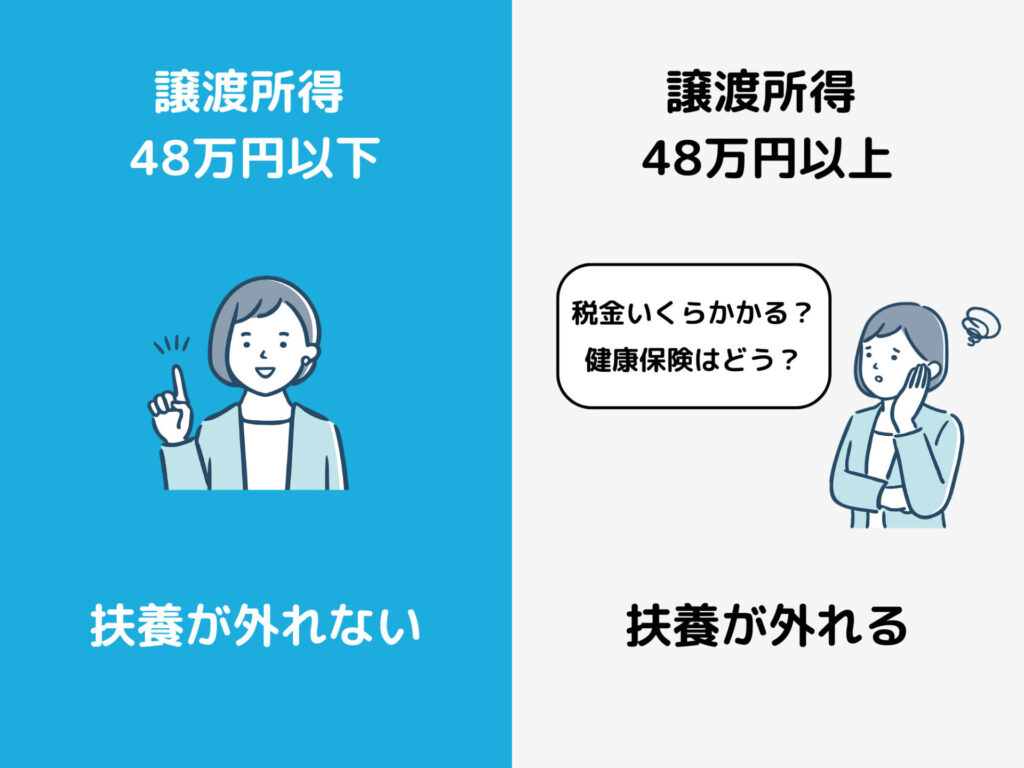

結論になりますが、不動産売却することにより扶養が外れてしまう場合もあります。

一方、譲渡所得が48万円以下や健康保険の場合は扶養は外れない等の条件もありますので、詳細をみていきましょう。

Table of Contents

48万円以上の利益?不動産売却で扶養から外れる条件

扶養というと、下記2つに関係していきます。

まず税金に関して話を進めていきます。

不動産売却において、いくらかの所得(利益)が発生すると、扶養から外れてしまい税金がかかります。(ただし、翌年には扶養戻れます)

具体的な数字で言うと、48万円以上になります。

配偶者控除の適用がない方で、納税者本人の合計所得金額が1,000万円以下であり、かつ、配偶者の合計所得金額が48万円超133万円以下(平成30年分から令和元年分までは38万円を超え123万円以下、平成29年分までは38万円を超え76万円未満)である方については、配偶者特別控除の適用を受けることができます。

「え、48万円以上ってそんな少額!?」と思う人もおおいでしょう。

この48万円は、売却額ではなく、譲渡所得となります。

現在は、不動産価格は値下るケースが多いため、所得金額が48万円以下の場合も普通です。

では譲渡所得をどのように計算するのか説明していきます。

譲渡所得の計算方法とは

譲渡所得 = 譲渡価額(売却額)- 取得費(購入額)- 譲渡費用(売却に掛かった経費)

※取得費=土地は購入価額、建物は購入価額から減価償却費を控除した額

※譲渡費用=仲介手数料などの売却にかかった費用

難しいように見えますが、「売れた金額」から、「土地と建物の購入額」と「売る際にかかった費用」をひくだけです、

では取得費(購入額)と譲渡費用の詳細を説明していきます。

所得費の計算方法

取得費(購入額)は建物の計算には注意が必要です。

理由は減価償却後の価格をさし、計算方法は下記になるからです。(土地は購入価格)

原価償却費 = 建物購入代金 × 0.9 × 償却率 × 経過年数

※償却率=木造の場合は0.031

例が合ったほうがわかりやすいと思うので、下記を条件に所得費を計算してみましょう。

・不動産購入額:5,000万円(内、土地価格1,000万円、建物価格4,000万円)

・売却時:2024年1月

・購入時:1999年1月(新築で購入)

そうすると土地と建物の取得費は下記になります。

・減価償却費 = 4,000万円(建物価格) × 0.9 × 0.031 × 25(経過年数) = 2,790万円

・建物取得費 = 建物価格 - 減価償却費 = 4,000万円 - 2,790万円 = 1,210万円

・取得費 = 土地価格 + 建物取得費 = 1,000万円 + 1,210万円 = 2,210万円

続いて、譲渡費用(売る際にかかった費用)の詳細を見ていきましょう。

譲渡費用の詳細

売却する上でかかった費用を譲渡費用といいます。

・仲介手数料

・広告費

・測量費

・売買契約書の印紙税

・売却に伴い支払う立退料

・建物の取壊し費用

などが主な費用になりますが、どの費用がどれくらいかかるかはケースバイケースになります。

譲渡所得の計算例

では上記情報をもとに、仮に売却額が2500万円、譲渡費用が100万円の場合の計算してましょう。

条件を整理すると下記になります。

・譲渡価格:2500万円

・取得費:2210万円

・譲渡費用:100万円

これら情報をもとに譲渡取得の計算をすると、

譲渡所得 = 譲渡価格 – 所得費 – 譲渡費用 = 2500万円 – 2210万円 – 100万円 = 290万円

この場合は290万円の所得(利益)となります。

この場合48万円を超えますので、扶養が外れてしまいます。

健康保険の扶養は関係ない?不動産売却時の利益と健康保険に関して

上記の説明は、税金に関する扶養の話をしてきました。

では続いて健康保険の話をしていきます。

健康保険の場合は、給与などの継続的な収入が対象になります。

不動産売却の収入(利益)は一時的であるために対象でありません。

よって不動産売却をし、どれだけ高い収入を得ようが、健康保険の扶養が外れることはないので安心してください。

ここまでの話をまとめましょう。

・健康保険の扶養が外れることはない

扶養から外れてしまう場合の税金の詳細

譲渡所得が48万円以上の場合、扶養が外れ税金がかかることを説明してきました。

では具体的にどんな影響があるのでしょうか?

夫の扶養に妻が入っている一般的な事例だと下記になります。

・妻:(ほとんどないが)所得税と住民税の支払い

・夫:配偶者控除・配偶者特別控除が受けられない

ではそれぞれの詳細を見ていきましょう。

妻:心配なしでOK!?所得税と住民税の支払い

冒頭の計算を例に出すと、

譲渡所得 = 譲渡価格 – 所得費 – 譲渡費用 = 2500万円 – 2210万円 – 100万円 = 290万円

290万円の収入(利益)が発生するため、この収入に対して所得税や住民税がかかるのが一般的です。

ただ、譲渡取得に対して上限3000万円までの特別控除という特例があるのです。

土地や建物を売ったときの譲渡所得の金額の計算上、特例として特別控除が受けられる場合があります。(中略)マイホーム(居住用財産)を売った場合の3,000万円の特別控除の特例(被相続人の居住用財産(空き家)を売った場合の3,000万円の特別控除の特例)

要するに、譲渡取得は3000万円まで控除され、所得税や住民性がかからないのです。

よほどの地域(都内の一等地など)以外では、譲渡取得が3000万円をうわまることはないので、妻が影響する税金はないと思ってもいいでしょう。

夫:配偶者控除が受けられない

夫の受ける影響のほうが大きいです。

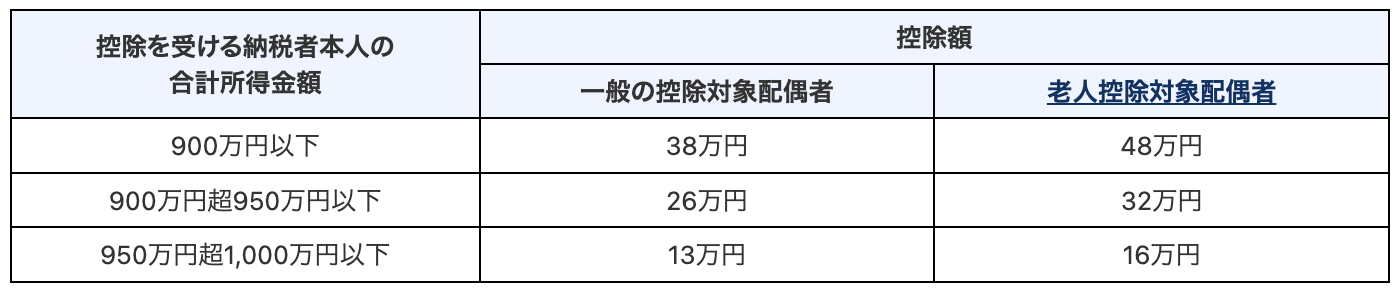

夫の年収によりますが、扶養によって受けられた最大38万円の控除が受けられなくなります。

よって、不動産売却で控除が外れた場合のデメリットとしては、夫の配偶者控除(最大38万円)が受けられないと理解しましょう。

売却額はいくら?不動産会社に確認してみる

ここまでの説明で、不動産売却によって扶養がなくなり、税金が追加でかかるのもそうでないのも、譲渡所得(不動産を売ることでの収入・利益)によることがわかりました。

その譲渡所得は、「不動産がいくらで売れるか」によって変わるので、査定で自分の家がいくらになるかチェックがおすすめです。

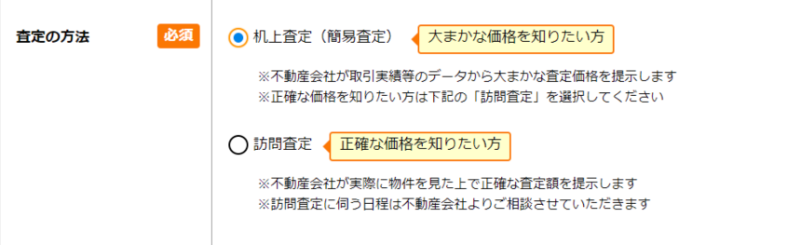

その中でも机上査定がおすすめです。

査定額がメールでもらえる?不動産一括査定の机上査定とは

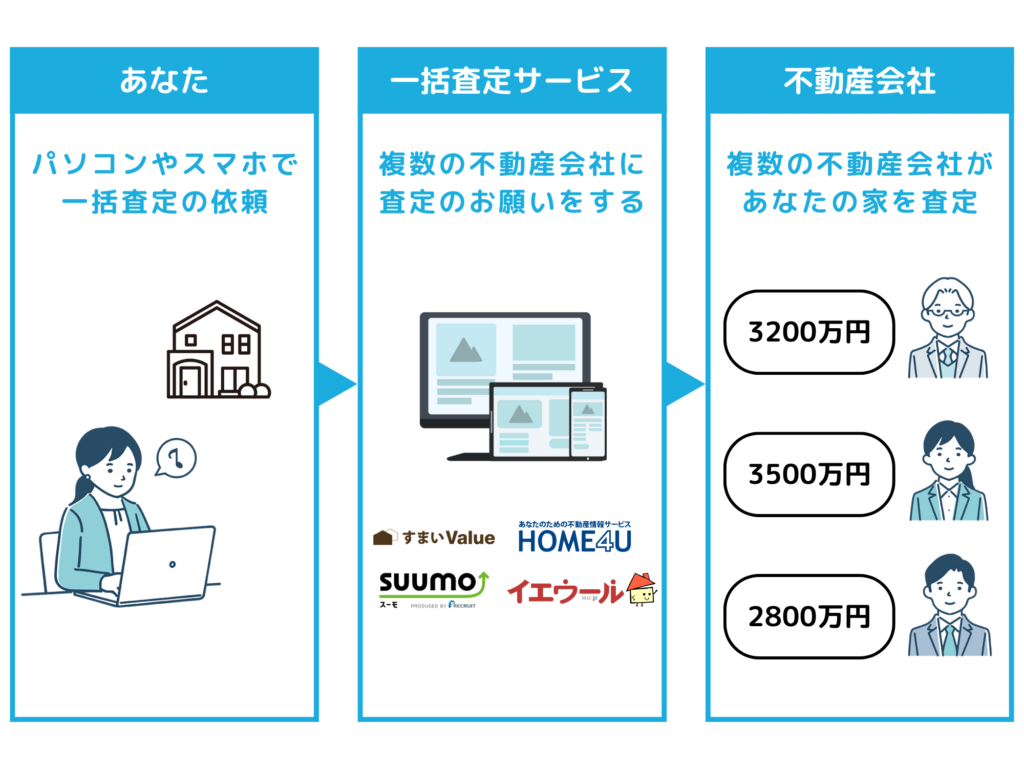

机上査定とは、不動産一括査定サービスが提供しており、あなたの不動産の査定額を一括でメールでもらうことができます。

途中の項目で「机上査定」を選びましょう。(正確な金額を知りたい人は、訪問査定になります。不動産会社の営業があなたの家に訪問して査定しますがその分時間がかかります。)

複数の不動産会社から、メールで査定額をもらえるので、大体の相場をわかることができます。

ただ不動産一括査定の中でも机上査定ができるサービスも限られています。下記におすすめサービスを並べましたので参考にしてみてください。

不動産一括査定のおすすめについては下記記事をご確認ください。

【2025年】不動産一括査定サイトのおすすめランキング!27サイトを徹底比較まとめ

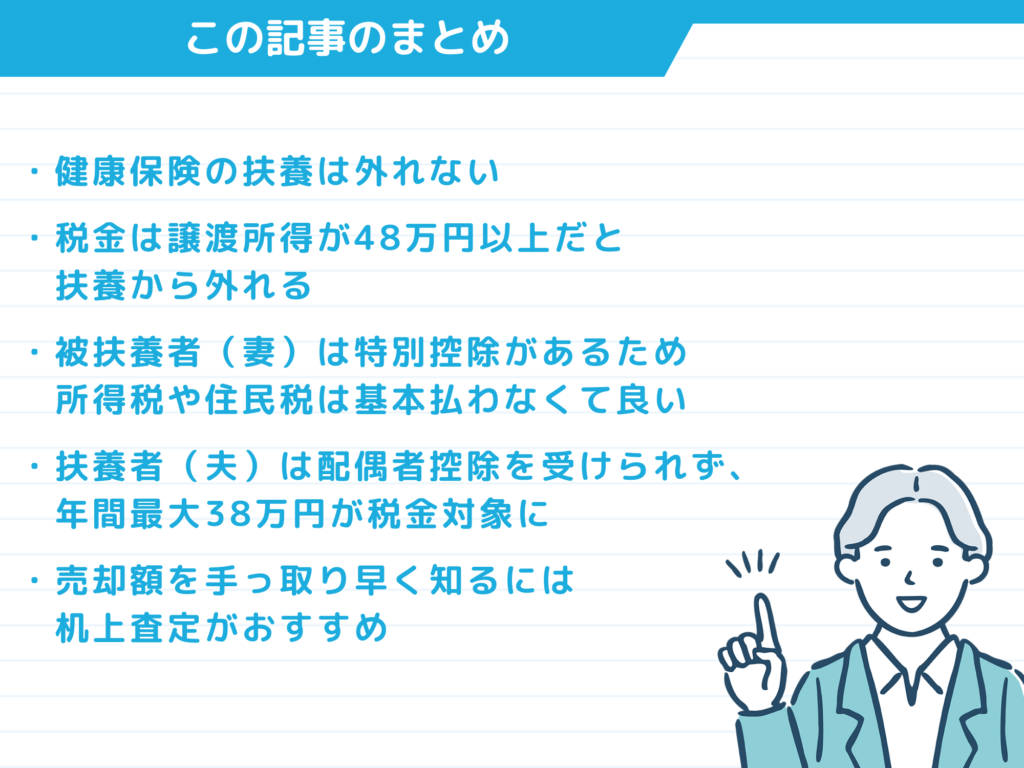

いかがでしたか。

この記事では「不動産売却したことで扶養から外れるのか?」に関して紹介してきました。

内容をまとめると、

この記事があなたの不動産売却をする上で、少しでも参考なりますと幸いです。