【2024年11月】住宅ローンの金利比較と11月のポイント

2024年11月の各金融機関の住宅ローン金利を比較して、今月のポイントを解説します。

直近の出来事も踏まえて、今後の住宅ローン金利の動向予想にお役立てください。

Table of Contents

住宅ローン金利比較

メガバンク

■メガバンクの特徴

圧倒的な知名度を誇る大手銀行であるため全国に支店があります。主要都市に多く、地方にいくほど支店数は減少するため、地方においては地方銀行や信用金庫の方がアクセスが良いケースもあります。また、規模の大きさを活かした商品開発力も最大の特徴です。メガバンクは経済基盤が強く信用力も高いため、他の金融機関に比べて低い金利設定や融資額の上限を高く設定しているケースもあります。投資信託や保険商品といった総合的な金融商品を活用したパッケージ型商品を提供し多様なニーズに対応しています。対面での相談が可能なため、直接専門家と話すことができるのでネットでの手続きに不安をもっている方にとっては安心感に繋がります。変動金利、固定金利(全期間固定型、固定期間選択型)など多様な金利タイプが提供されており、メガバンクを普段の給与振込口座として利用している場合は、住宅ローンの借入れの際に新たな口座を開設する必要がないため、住宅ローン返済管理の手間も省くことができます。

| 金融機関 | 変動金利 | 10年固定 | 20年固定 | HP |

| 三菱UFJ銀行 | 0.345% | 1.12% | 2.04% | HP |

| 三井住友銀行 | 0.625% | 1.8% | 2.25% | HP |

| みずほ銀行 | 0.375% | 1.4% | 2.05% | HP |

| りそな銀行 | 0.49% | 1.695% | 3.145% | HP |

(掲載順不同)

※金利情報は各社HPにて最新情報をご確認ください

9月時点で複数の銀行から0.15%程度引き上げするとの発表があったものの、10月金利では各行バラバラの対応が目立ちました。対して、11月は大手4行すべてが同じような引き上げ対応をする結果となりました。

ネット銀行

■ネット銀行の特徴

ネット銀行の住宅ローン金利は、メガバンクや地方銀行と比較して低く設定されていることが多いです。オンラインで手続きが完了するため、地域制限がなく全国どこの地域でも申込みをすることが可能です。WEB申込みであるため、窓口の時間を気にせず自分の都合の良いタイミングで手続きができることも特徴のひとつです。一方で、対面でのサポートが限られるため複雑な相談や手続きが必要な場合には不便さを感じる可能性があります。金利の低さと利便性を重視する方に適していますが、丁寧な説明を求める方には不向きかもしれません。

| 金融機関 | 変動金利 | 10年固定 | 20年固定 | HP |

| 住信SBIネット銀行 | 0.448% | 1.303% | 1.723% | HP |

| 楽天銀行 | 0.844% | 1.742% | – | HP |

| イオン銀行 | 0.53% | 1.26% | – | HP |

| ソニー銀行 | 0.647% | 1.819% | 2.368% | HP |

| auじぶん銀行 | 0.479% | 1.285% | 1.865% | HP |

| PayPay銀行 | 0.465% | 1.165% | 1.965% | HP |

| SBI新生銀行 | 0.43% | 0.95% | 1.35% | HP |

(掲載順不同)

※金利情報は各社HPにて最新情報をご確認ください

地方銀行

■地方銀行の特徴

地方銀行は、地域に根ざした銀行であるため地域の特性やニーズに応じた柔軟な対応を可能としています。また、特定エリアでの住宅購入に対して特別な金利優遇や、地元の提携不動産事業者を利用した際の特典など、地域の振興を目的とした住宅ローンの優遇措置やキャンペーンを実施していることもあります。地方銀行はメガバンクやネット銀行ほどの低金利商品は少ないものの、個別事情に応じた柔軟な審査を可能としていることが多いです。支店が地域に密集し地元の不動産市場にも精通しているため、対面でのきめ細やかなサポートが期待できます。

| 金融機関 | 変動金利 | 10年固定 | 20年固定 | HP |

| 横浜銀行 | 0.3% | 1.425% | – | HP |

| 千葉銀行 | 0.75% | 1.76% | 2.88% | HP |

| 静岡銀行 | 0.65% | 1.65% | 2.1% | HP |

| 北洋銀行 | 0.7% | 1.4% | – | HP |

| 筑波銀行 | 0.75% | 1.15% | – | HP |

| 北陸銀行 | 1.125% | 1.3% | – | HP |

| 福岡銀行 | 0.875% | 1.7% | – | HP |

| 南都銀行 | 0.625% | 1.6% | 2.15% | HP |

| 京都銀行 | 0.925% | 1.5% | 1.9% | HP |

| 愛媛銀行 | 0.65% | 1.4% | – | HP |

(掲載順不同)

※金利情報は各社HPにて最新情報をご確認ください

地方銀行の11月の金利動向は概ねメガバンクやネット銀行と同様の動きといえます。

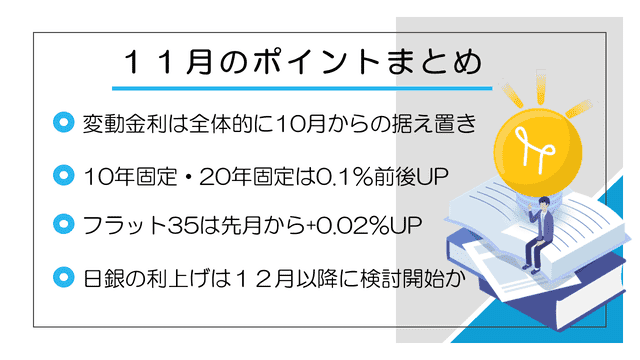

11月のまとめ

2024年11月の変動金利は全体的に10月からの据え置き、10年固定・20年固定は0.1%前後で引き上げをした銀行が多くみられました。2ヶ月連続で引き上げをした銀行もあり、また、フラット35の固定金利も1.84%と先月から+0.02%(買取型35年以下)と、金利上昇の兆しが見受けられます。

日銀は段階的な利上げを検討しているものの、現状は金融政策を据え置きしています。変動金利が横ばいとなっている要因として金融機関が現時点で変動金利を急激に変更する必要性を感じていないということが考えられ、また、10年固定・20年固定が上昇傾向にあった要因としては長期金利が上昇傾向にあることを踏まえ将来的な金利上昇リスクに備えた慎重な姿勢を取っているものと推測されます。

2024年10月には、日本銀行から経済指標を示す様々な調査結果が発表されました。

・業況判断DIが大幅に改善した場合

経済の回復を示唆するため、日銀が金融引き締めを検討する可能性があります。

・業況判断DIが大幅に悪化した場合

経済の低迷を示唆するため、追加の金融緩和策を検討する可能性があります。

【2024年10月発表の短観_業況判断指数】

・大企業製造業の業況判断指数は前回6月の調査から横ばいでプラス13ポイント

・大企業不動産業の業況判断指数は51ポイント(対前比プラス1)

参考:日本銀行

・企業の資金需要DIがプラスで、銀行の貸出姿勢DIも積極的な場合

経済活動の活発化を示唆します。この場合、金融引き締めを検討する可能性があります。

・企業の資金需要DIがマイナスで、銀行の貸出姿勢DIも消極的な場合

経済活動の停滞を示唆します。この場合、追加的な金融緩和策を検討する可能性があります。

【2024年10月発表の主要銀行貸出動向アンケート調査】

・資金需要判断、企業向けの資金需要DIがプラス9。前回7月のプラス6から上昇。

・貸出運営スタンス、大企業向けの貸出姿勢DIはプラス1。前回と同水準を維持。

参考:日本銀行

・経済見通しが経済成長やインフレ率の上昇と予測した場合

長期金利が上昇し、固定金利型住宅ローンの金利も上昇する傾向があります。

・経済成長率やインフレ率の見通しが下方修正された場合

長期金利は低下傾向になり、固定金利型住宅ローンの金利も下がる可能性が高くなります。

【2024年10月発表の経済・物価情勢の展望(展望レポート)】

・日本経済は緩やかな回復を続ける

・強力な金融緩和を継続する

・日本経済・物価を巡る不確実性は高い

・YCCの運用をさらに柔軟化

これらの結果や他の経済指標や国際情勢、市場の期待や反応も考慮に入れながら、慎重に政策を検討していくことになります。10月31日には金融政策決定会合が開かれ、日銀は金融政策を現状維持とし、政策金利とする無担保コール翌日物レートを0.25%で据え置くと決めました。10月27日に投開票した衆院選では自民党と公明党が議席を減らし、11月5日にはアメリカ大統領選と、世界経済や金融市場は不安定な状況といえます。今後の利上げ判断については「海外経済の状況などについて丁寧に確認していく時間的な余裕はある」としており、海外経済の今後の展開や金融資本市場の動向を注視し、経済・物価の見通しやリスクに及ぼす影響を見極めていく方針で、政策金利の引き上げについては次回の金融政策決定会合(12月)以降に本格的に検討していくものと思われます。

11月15日頃には2024年7-9月期のGDP(国内総生産)、12月13日頃には日銀短観が発表されます。大幅な金利変動はないかもしれませんが、今後の市場調査指標も注視していきたいところです。

※本コンテンツは、住宅ローンを選択する際の参考情報を提供することを目的としております。特定の金融機関・商品を推奨するものではございません。金融機関に関する情報は各金融機関のHPより最新情報をご確認ください。(本コンテンツ記載の情報は2024年11月12日時点の情報となります)