共有名義の不動産売却には注意!?揉めずにスムーズに売る3つの方法と2つの注意点

突然ですが、まず下記について考えてみましょう。

・「誰かと共有名義」の不動産を持っていませんか?

・共有名義の不動産を売却する際、どうすればいいかわかりますでしょうか?

夫婦名義での購入や兄弟で相続したなど、不動産が共有名義というのは意外と多いものです。

ですが、共有名義となっている不動産を売却するのが難しいということはあまり知られていないと思います。

共有名義の不動産をスムーズに売却するために、ここでは主に3つの方法を紹介します。

・とにかく代金を分けるために一度全てを売却する

・ 単純に自分の名義分のみ売る

・ 1つの土地を2つ以上に分ける分筆をして売る

それぞれのメリット、デメリットや流れとともに、相続の場合の対処法なども解説していくので、それぞれに合った最適な方法を決めましょう。

Table of Contents

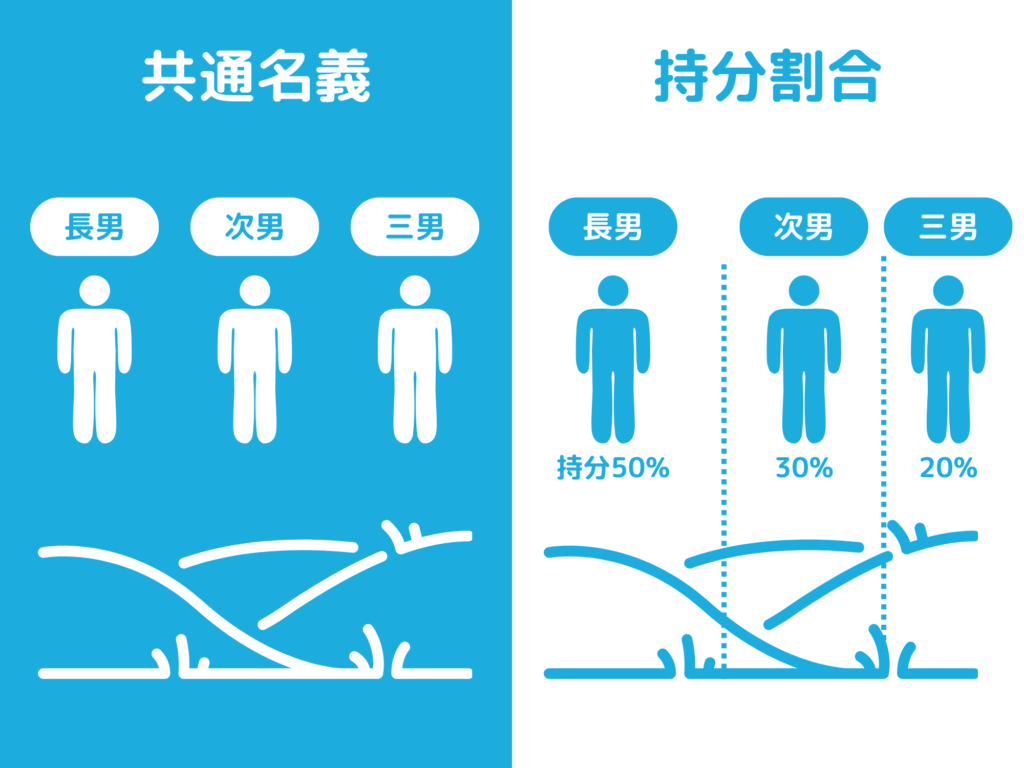

「共有名義」で不動産を持つということは?

複数の人と共同で不動産を持つことを「共有名義」と言います

・共有=複数の人と共同で一つの不動産を持っている状態

・持分割合=それぞれの割合で一つの不動産を持っている状態

例えば、持分割合2分の1で共有している状態は、「土地の面積を半分に分けて所有している」ということではありません。

一つの不動産を2人で一緒に所有 している状態を言います。

よく、決まった部分を所有していると誤解しがちなので注意が必要です。

共有名義はなかなか売れない

共有名義の場合、名義人全員の同意がないと不動産は売却できません。

売買契約書には共有者全員の署名、捺印が必要なため売りにくいと言われます。

主な例として、離婚で揉めてしまったときなどがあります。

共有名義人である妻が売りたくないと言った場合たとえ夫がマイホーム売りたいと思っても、マイホームを売ることは不可能となります。

妻の「持分割合」が10分の1のように例えわずかだとしても、夫の意思で勝手に売ることはできないのです。

共有名義で不動産を持つ理由とは

共有で不動産を持つ例は主に「マイホーム購入」「二世帯住宅の購入」「所有者より複数で相続した時」の3つがあげられます。

(1)夫婦でマイホームを購入した時

双方が住宅ローンを借りたり頭金を出す など購入資金計画に参加した場合共有となる場合があります。

その際の資金割合がそのまま持分割合に反映される場合がほとんどです。

(2)親子で二世帯住宅を購入した時

二世帯住宅を購入する時共有名義になるのは、親と子がそれぞれローンを組んだ場合です。

親は現金を出し、子がローンを組んだ場合も共有名義 となります。

贈与税を発生させない方法として出資した費用の割合で持ち分を決めるのもおすすめです。

(3)相続によって複数人が名義人になった時

所有者が死亡時に複数の相続人が存在 した場合には共有名義で不動産を所持することがあります。

名義人を確認するためには「登記事項証明書」を取得する

共有名義になっているか確認するには登記事項証明書をきちんと見ましょう。

登記事項証明書の取得方法

下記3つの方法で登記事項署名書を取得できます。

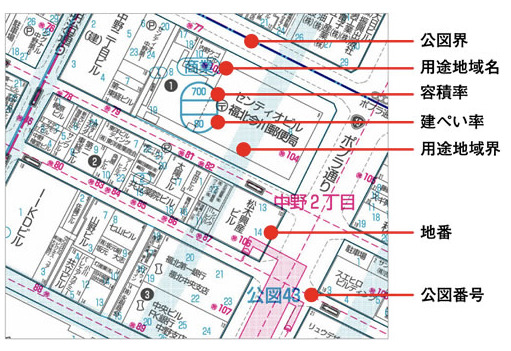

不動産の正確な「地番」が不明なときは登記事項証明書を取得することはできません。

通常使っている住所と地番が異なる場合もあるので、事前に調べて行くことが必要で、下記のようなブルーマップというサービスもおすすめです。

※出典:ZENRIN「ブルーマップ」より

また契約時にもらう「抵当権設定契約証書」「売買契約書」「重要事項契約書」「登記識別情報」や毎年送られてくる「固定資産納税通知書」にも記載があるので参考にしてみてください。

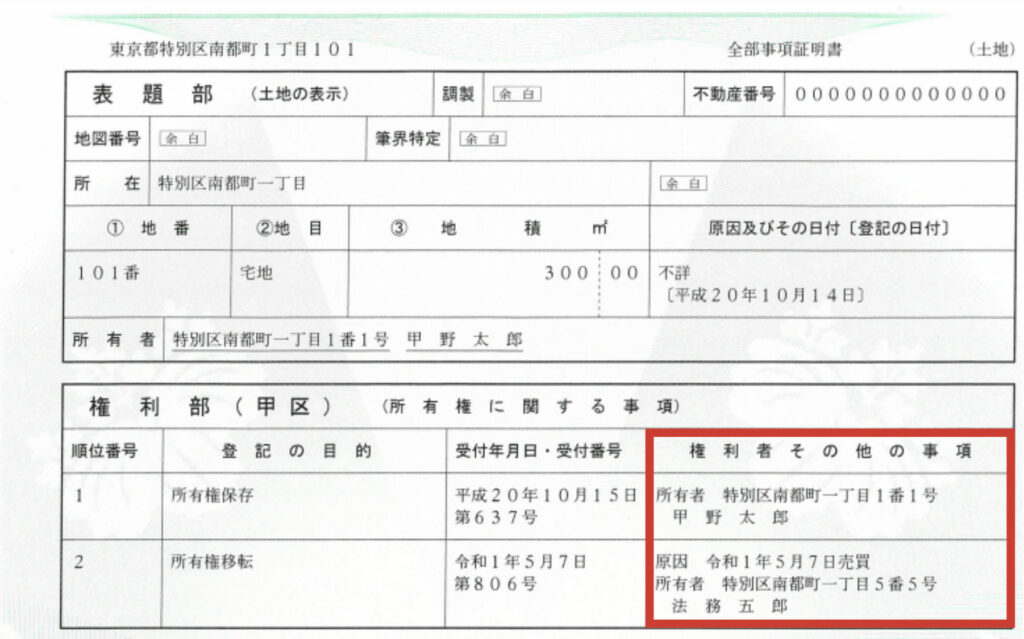

登記簿謄本の見方

一軒家の場合:土地と建物の登記事項証明書をそれぞれ確認

「権利部(甲区)(所有権に関する事項)」の欄を確認すると所有者が分かります。

※出典:法務省より

この土地の最初の所有者は甲野太郎さんとなっています。

H20.10.26に甲野太郎さんから法務五郎さんに土地が売却されたのが分かります。

法務局の窓口で登記事項証明書の見方を教えてもらうこともできます。

共有名義について説明した後は、どのように売却すればいいか説明しましょう。

共有名義の不動産を売却したいときの3つ方法

スムーズに共有名義の不動産を売るためには以下の3つの方法がおススメです。

・自分の持ち分のみ売る

・全体を売却してから代金を分ける

それぞれ解説しましょう。

1:土地を共有している場合は分筆してから売る

土地が共有名義の場合の売却方法となり、マンションや一戸建ての場合はできません。

1つの土地を2つ以上に分けることを分筆と言います。

分筆をすることで、複数の単独名義の土地にします。

共有名義ではなくなるため、個人の意思で売却が可能 になります。

単純に面積を持ち分割合で分けると不公平になるので、注意が必要です。

道路に面しているかどうかなど土地の価値や用途を考え、きちんと話し合って分けることが必要です。

不動産の「価値」を含めて持分割合で分けることが大切です。

分筆の流れ

ではどのような流れで分筆がおこなわれるのでしょうか。

・近くの登記測量事務所で土地家屋調査士に依頼

・役所や法務局で調査、書類を取得(確定測量図、地積測量図、公図、登記事項証明書)

・現地へ赴いて現場確認

・役所、隣地土地所有者に立ち会ってもらい境界(筆界)を確認

・境界測定測量

・分筆案の作成

・境界票の作成

・登記書類の作成

・登記申請

土地家屋調査士を伴い隣地所有者に境界を確認してもらいながら境界を確定します。

土地を測量した後、境界標を設置します。(すでに境界標がある場合は不要です。)

次に、地積測量図を作成し、法務局で分筆登記を申請します。

登記終了後、所有権移転登記を行い自分の名義に変更すれば分筆完了です。

以降、好きなように売買 できます。

少し複雑に見えますよね。通常、数か月かけて分筆はおこなれます。

ただ最初に、土地家屋調査士のプロに相談した時点で進め方はプロに任せれば良い だけです。

分筆にかかる費用

分筆費用は境界標の数や権利者の数、敷地面積により決まります。

戸建ての敷地の場合、およそ30~50万円ほど用意 しておけばいいでしょう。

分割して使いにくく土地になる場合は注意が必要

100坪の土地を持分割合2分の1ずつ共有している場合、50坪ずつとなり平均的な一戸建てを立てることができるため売却しやすくなります。

しかし50坪の土地を共有している場合25坪ずつとり一般的な土地と比べてかなり小さくなってしまいます。

そのため価値、価格が下がってしまい売りにくくなってしまいます。

また地域の法規制により「建物を建てるための最低敷地面積160平米」など定められている場合があるので、分筆する際には価値の下落に注意が必要です。

2:自分の持分だけを売る

不動産が共有名義の場合、ほかの要求者の承諾なしで自分の持ち分だけを売ることが出来ます。

ですが第三者に持ち分を売ったとしても、購入者が勝手に建物を建てたり、取り壊したりすることが出来ないため持分の市場価値はかなり下がると思われます。

例えば、1,500万円の土地を共有名義で持っていたとしても、第三者に持分2分の1を750万円で売ることは非常に困難です。

共有持ち分の買取専門会社もないわけではありませんが、かなりの低価格となってしまいます。

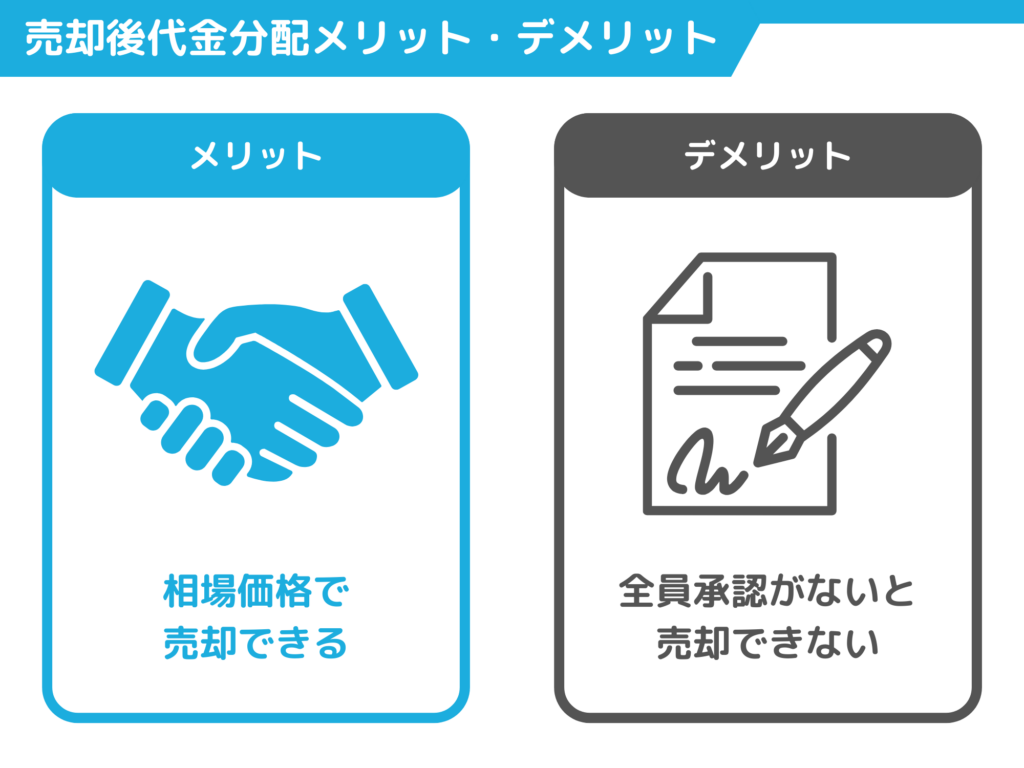

3.一度不動産を売却したのち代金を割合で分配する

今回紹介した3つの方法で最も高価格で売却できるのがこちらです。

ただ簡単にできるわけではありません。

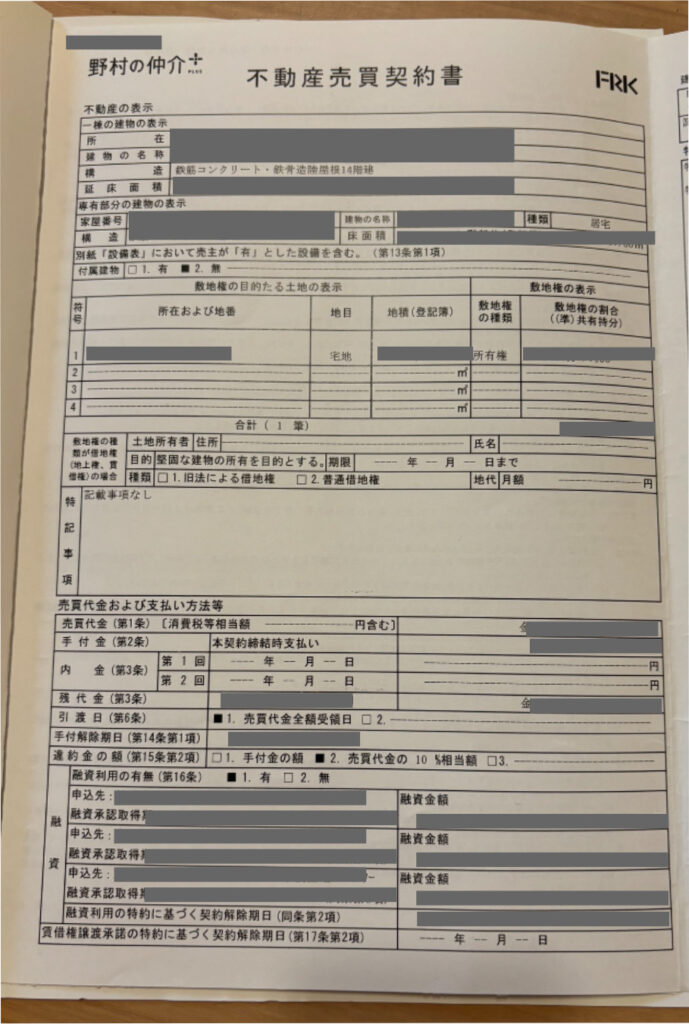

・共有社全員が手続きに立ち会い、全員が土地を売る必要がある

・それぞれが売買契約書に署名と押印をし、本人確認書類、住民票、印鑑証明を用意

遺産相続などで分配された不動産を考えると、手続きだけでものすごい労力がかかりそうですよね。

そこでオススメなのが、代表者を一人決めて様々な対応を一任 するようにしましょう。

そのために権限を委任する委任状を用意することで、代表者一人による売却手続きが可能となります。

委任状の作成方法

書式は特に決まっていませんが、内容をできるだけ詳しく記載しましょう。

必要事項は以下の通りとなります。

・土地・建物の情報を登録簿通りに記入

・権限を付与を詳しく記載する

・委任者と受任者の住所、氏名、連絡先

・実印の押印

一人の代表者に全権を委ねる場合は「一切の権限を委任 」との記載が必要です。

これにより手付金、売却価格、売却時期などと言った全てを決定、実行する権限を与えることになります。

また代金を受領する権限を与えるか どうかの記載も必要です。

売買代金受領方法には2つある

売買代金は、代表者か共有者それぞれが受領する2つ の方法があります。

代表者が一度全て受領してしまう場合、あくまでも代わりに受領するだけなので贈与には該当しません。

このときの領収書は代表者1名宛に合計額で作成されます。

また、それぞれが売却代金を受領する場合は、共有者それぞれに直接振り込み してもらうことも可能です。

このときの領収書はそれぞれの宛名で作成されます。

どちらにするかは委任状できちんと明記 しておくことが必要です。

以下にサンプルを用意しました。(Googleドキュメントやワードなどにコピーをしてご利用ください)

委任状

委任者○○○○(以下「甲」という。)は、受任者○○○○(以下「乙」という。)に対し、甲所有の下記不動産を下記条件で売却することを委任し、その代理権を付与する。

売買物件の表示 ○○○○○○○○○○

売却条件

⑴売買価額 金○○○○万円

⑵手付金の額 金○○○○万円

⑶引渡の予定日 平成○○年○○月○○日

⑷違約金の額 売買価額の10%相当額以上で、乙が買主と協議して定める。

⑸公租公課の分担起算日 引渡日

⑹金銭の取扱い

乙は、買主から受領する手付金および売買代金その他の金銭を、受領の都度、すみやかに甲の指定する銀行預金口座(○○銀行○○支店・普通○○○○○○)に振り込み、引き渡す。ただし、売買契約書に貼付する収入印紙代、固定資産税等の清算金その他の金銭で、甲が負担する必要があるものについては、乙がこれを売買代金等から控除し、残額を甲に振り込む。

前項の領収証の発行および受領は、すべて乙が甲の代理人として行う。

⑺所有権移転登記申請手続等

甲は、売買代金全額の受領と同時に、買主への所有権移転登記申請手続を行うものとし、そのための一件書類をあらかじめ○○○○司法書士に預託しておき、乙が、甲の代理人としてそのための準備と当日の確認を行う。

乙は、前項の所有権移転登記申請時に、買主に対し物件の引渡しを行うものとし、そのための図面その他の関係図書および鍵の引渡しをあらかじめ甲から受けておく。

⑻ その他の条件

本件売買契約に用いる契約書の書式は、別添契約書を使用するが、それ以外の事項で、上記売却条件に定めのない事項および上記売却条件の履行に変更が生じるときは、その都度甲・乙協議して定める。

有効期間

この委任状の有効期間は、3か月とする。ただし、甲・乙の合意により、更に3か月間更新することができる。

以上

平成○○年○月○日

甲(委任者) 住所 ○○○○○○○○○○○○

氏名 ○○○○

乙(受任者)○○○○殿

上記委任事項確かに受任いたしました。

平成○○年○月○日

乙(受任者) 住所 ○○○○○○○○○○○○

氏名 ○○○○

甲(委任者)○○○○殿

代金を割合で分配する3つの注意点

委任状がしっかり作成されたとしても問題は発生する場合があります。

下記に3つの注意点を記載します。

注意点1:利益・経費を持分通りに分ける

売却代金はもちろんですが、利益や諸経費として仲介手数料などかかるときは持分割合通りきちんと分けるのが原則です。

注意点2:利益が出たら各自で確定申告が必要

もし利益が出た場合、共有者それぞれの確定申告が必要です。

代表者一人が売却代金を受け取ってから分配した場合でも、一人に課税されてしまうわけではなくそれぞれに課税されます。

注意点3:最低売却価格をあらかじめ決めておく

全員の同意が必要となる共有名義不動産の売却ですが、あらかじめ「売却価格」を決めておくことが最も重要です。

後々揉めるケースとして希望価格をあらかじめ決めてことがあげられます。

「もっと高く売れたはず」「代表者の希望価格で売ってしまった」など、不満が発生し争いに発展する場合もあります。

最低売却価格をあらかじめ決定しておくことがスムーズな売却につながります。

「不動産全体を売却して金額を分ける」ことが一番のオススメ

ここまで3つの方法を紹介してきました。

・自分の持ち分のみ売る

・全体を売却してから代金を分ける

一番のオススメは、「不動産全体を売却して、売却代金を分ける」です。

これを実現するために共有者全員を説得してみることが近道です。

共有不動産を売るなら全員の同意がなければ共有不動産を売ることはできません。

ですが、もめごとなしで共有名義不動産の売却を進めることはほとんどありません。

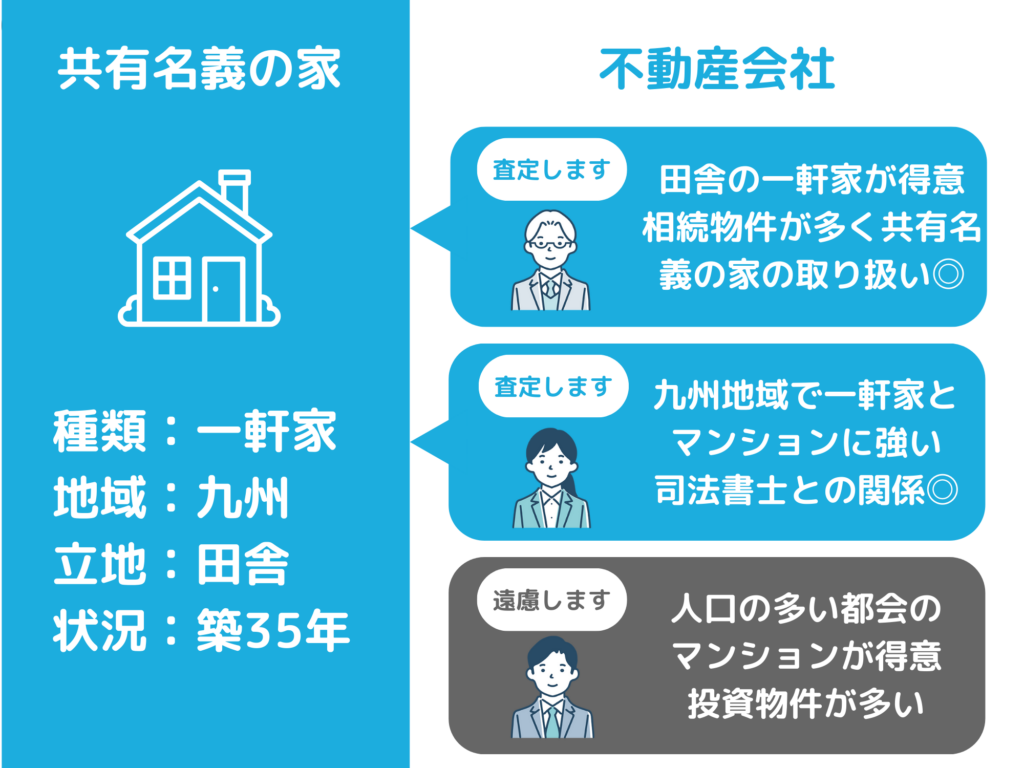

まずは共有名義の不動産売却に強い不動産会社 を見つけることがおススメです。

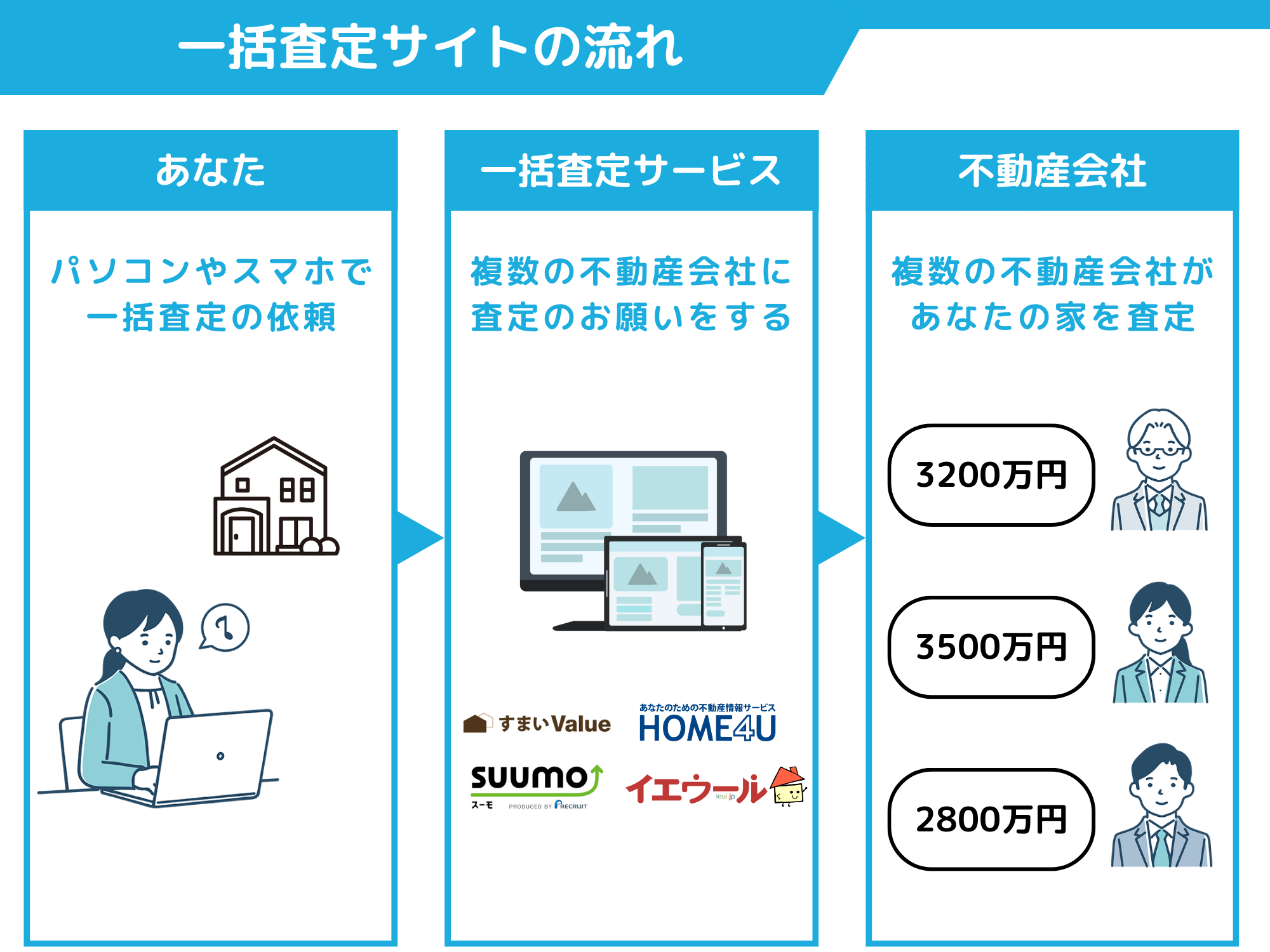

共有名義の不動産売却に強い不動産会社を見つける方法

揉めることが多いため不動産会社も共有名義不動産の売却を嫌がることが多く、専門の業者を見つけるのも難しいと思います。

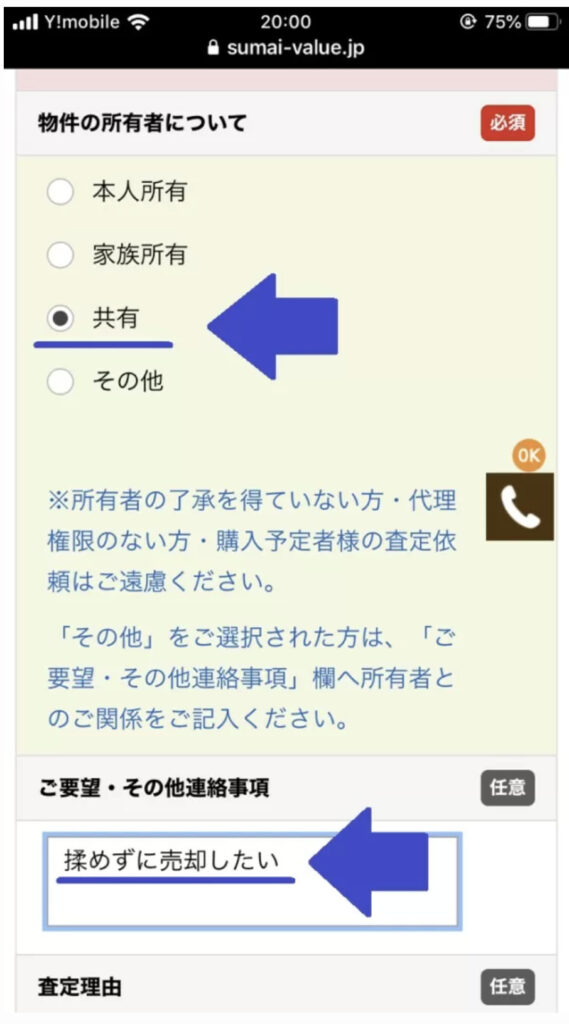

そこでオススメなのが、不動産一括査定サイトです。

不動産一括査定サイトでは、「共有」という項目があります。

そこで選択すれば、共有名義に強い不動産会社を自動的に複数社見つけてくれる のです。

また、要望に「揉めずに売却したい 」「相手と話さずに売却したい 」など要望を書くことができる不動産一括査定サイトは限られています。

下記におすすめサービスを並べましたので参考にしてみてください。

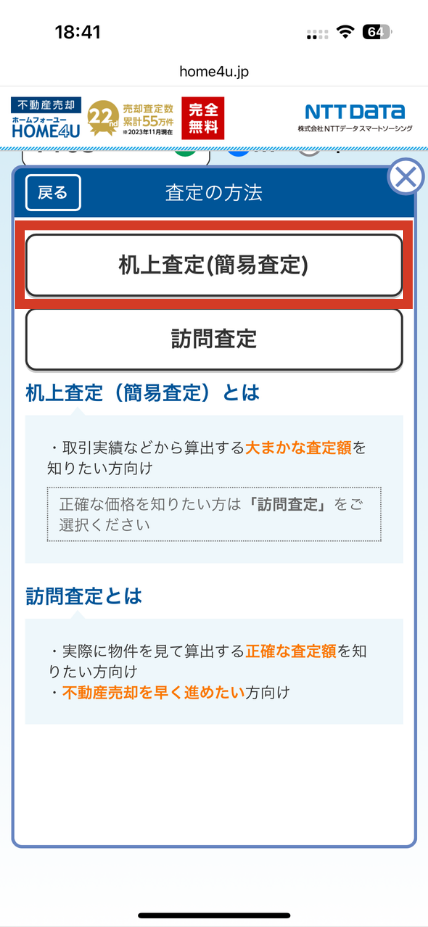

売らなくてもOK!簡易的な机上査定&メール連絡も可能

上記で紹介したサイトは、簡易的な机上査定も可能です。

机上査定とは:

査定には「訪問査定」と「机上査定」の2つの方法があり、「机上査定」は不動産会社が訪問せずに価格を出す方法です。マンションなどは情報がそろいやすく、机上査定でも十分な場合もあります。

「実際に売る気はないけど、まずは価値を知りたいだけ…」という人も多いでしょう。

その場合は机上査定の利用がオススメです。

どの不動産一括査定サイトが「机上査定」「メール要望」が可能かは下記になっています。

不動産一括査定サイトについてより詳細を知りたければ、下記記事をご確認ください。

【2026年】不動産一括査定サイトのおすすめランキング!27サイトを徹底比較相続の場合は?共有名義の不動産売却する際の注意点

続いては、相続した場合の共有不動産を売却する際のポイントです。

換価分割がもっとも手続きしやすい

相続人が複数なら、共有名義への登記後の売却 が原則となっています。

ただ、不動産が共有になると手続きがやっかいで、相続においては「換価分割 」が認められています。

この換価分割は遺産を一旦現金化し分割するため、平等に分割できます。

不公平感がないことから、トラブルが少なくなります。

また、相続したくない不動産を1人だけが相続するという事態も避けられます。

例えば、相続人3人で不動産を平等に分けたい場合、売却価格が3,000万円なら、一人1,000万円ずつ取得できる計算になります。

換価分割の大きな2つの流れ

では具体的な流れをみてみましょう。

まずは、亡くなった人の名義の不動産の登記を、相続人の代表者に変更 します。

これを相続登記と言います。

その後不動産を売却し、売却代金を相続人で分配します。

また遺産分割協議書に換価分割にすると明記し、それぞれの確定申告を忘れないようにしましょう。

「共有名義になるはずの土地が単独名義になるので贈与に当たるのでは?」と思う人もいると思いますが、相続時の換価分割は贈与税の対象にはならない と定められています。

ただ、相続でない場合の換価分割は、贈与税が課税される場合もありますので注意が必要です。

換価分割の3つのメリット

ではメリットの方も見ていきましょう。

メリット1:手続きがしやすい

共有名義で相続登記してから売却するとなると、全員の印鑑証明書を準備したり、契約書に全員が署名押印したりとても手間がかかります。

不動産がいったん代表者の名義になり、売却手続きがしやすい のが換価分割のメリットになります。

メリット2:平等に分けられる

土地の場合は、分筆しそれぞれの名義にする方法もあります。

一方、土地の価値が平等に分けるのは容易でなく、費用も追加でかかります。

不動産全体を売却し、現金を分ければ、誰が見ても平等 です。

メリット3.納税資金を準備できる

相続税は現金で納付するのが一般的です。

換価分割の場合は遺産を現金化できる ため、納税の現金を準備することができます。

換価分割がオススメな2つのケース

ここまでの紹介から、換価分割がお勧めなケースを紹介します。

ケース1:相続した不動産の利用予定がない

取り壊すしかない家屋や使わない土地は、相続したとしても固定資産税がかかるだけです。

換価分割ではそういった不動産を現金化するので、後々損をすることがありません。

ケース2:相続人同士の関係が希薄な場合

相続したとしても、付き合いが少ない、住まいが遠いなどの理由で、関係が気薄な場合もあるでしょう。

そのような場合は、同じ土地や建物の共有が難しいと言えます。

とりあえず共有にして場合でも、結局、将来売却することになり手間がかかる場合が多いです。

換価分割では、そもそも遺産を共有する必要がなく、相続時に現金を分けて精算するので安 心です。

遺産分割協議前のトラブルについて

相続が発生したら、相続人全員で、「遺産分割協議(遺産の分け方を話し合う)」をします。

ただここで、遺産分割協議をする前に、相続人の1人が不動産を売却した場合どうなるのでしょうか?

遺産分割協議の前は、「法定相続分」の持分は持っています。

つまり、遺産分割協議前でも、持分は持っているあなたも、もちろん売却する権利はあります。

ただし、遺産分割協議前に、相続人の一人が自分の相続分を売却した場合には、あなたの相続分を払い戻すことができます。

このことを相続分取戻権といい、一ヶ月以内なら売却先に代金を支払って、相続分を取り戻すことができます。

共有名義の解消を裁判で解決する3つの方法

共有者間での話し合いで結論が出ない場合は、「共有物分割訴訟」という裁判所に不動産の分割方法を決めてもらう方法ああります。

訴訟では、次のような分割方法が決定されます。

・全面的価格賠償:共有者のうちの一人が不動産の全てを取得し、他の共有者に代償金を支払う。

・競売手続き:不動産を競売にかけて、売却代金を共有者で分けます。

訴訟を起こした後でも、弁護士が間に入ることで和解になる可能性もあります。

共有者間での話し合いがうまく進まない場合は、弁護士に相談 してみましょう。

共有名義の不動産の2つの注意点

注意点1:無償での名義変更は贈与になる

代金なしでの名義変更をすると贈与になり、課税対象になります。

相続の場合には「換価分割」が認められており贈与になりませんが、相続以外では贈与税の課税対象となります。

年間110万円以上になると、贈与税も高額になる場合があるので気をつけましょう。

一方、夫婦や親子間だと、贈与税の特例があります。

夫婦:「居住用不動産を贈与したときの配偶者控除」を検討

下記の要件を満たすと、基礎控除の110万円や最大2,000万円まで配偶者控除 が認められます。

・居住用不動産である

・贈与を受けた年の翌年3月15日までに、取得した不動産に住んでおり、その後も引き続き住む見込みである

親子:「相続時精算課税制度」を検討

65歳以上の親から20歳以上の子への贈与の場合、相続時精算課税制度を利用すれば、贈与税がかからなくなる 場合があります。

この制度を利用すると、2,500万円までなら贈与税はかかりません。

注意点2:共有のまま放置は危ない

意思疎通が図りやすい不動産の共有(親子や兄弟関係)は、固定資産税の精算等の手続きも順調 に行うことが出来るでしょう。

一方、共有者の誰かが亡くなったり、配偶者や子供が増えるなどの状態になると、権利者の当事者が増え、法律関係が複雑になります。

希薄な人間関係の人も増え、顔を合わせたことがない人と一緒に土地を共有している、なんてこともあります。

このような状態を放置してまうと、子どもや孫の代に問題を先送りすることになります。

解決が困難になるので、共有関係は早い段階で解消するのが良い でしょう。

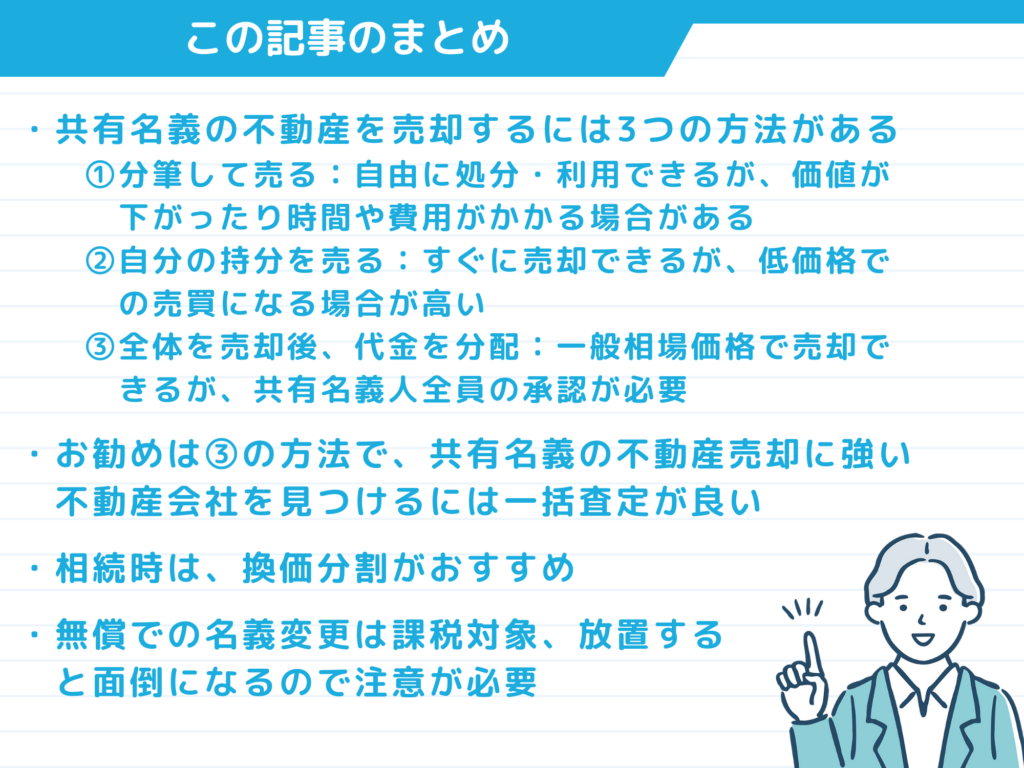

まとめ

いかがでしたか。

この記事では共有名義の不動産を売却する際の方法や注意点を紹介してきました。

この記事をまとめますと、、、

この記事によってあなたの疑問や不安が少しでも解消されると幸いです。