住宅ローンが残っている家を売る時の2つのポイントと5つの売却方法

※記事内に商品プロモーションを含む場合があります。

転勤や離婚などを理由に、住宅ローンがある家を売却 しなければいけない人もいるでしょう。

・住宅ローンがある状態で、家の売却ってできる?

・なるべく高く売り、住宅ローンが残らないようにしたい

・住宅ローンがある場合に売却した際の税金はどうなの?

この記事では、住宅ローンがある家の売却方法はもちろん、注意点を紹介します。

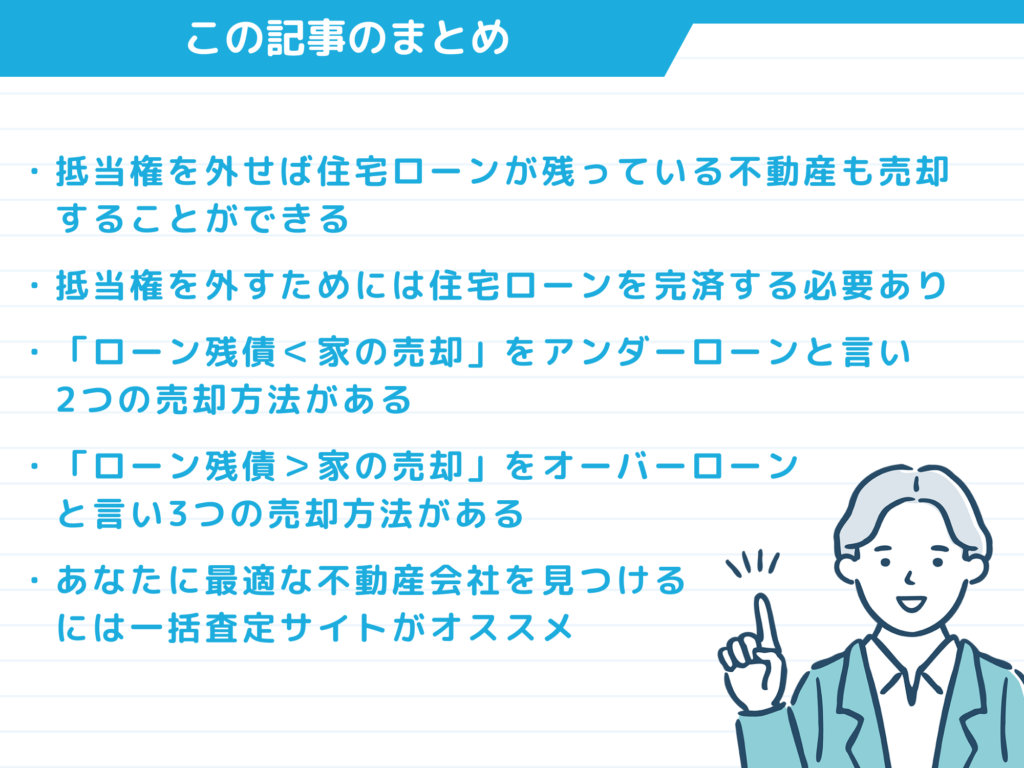

初めにこの記事のまとめを紹介します。

・抵当権を外せば、住宅ローンのある不動産も売却可能

・売却時はアンダーローン、オーバーローンのどちらかの対応が必要

・「あなたに最適な不動産会社」を見つけることが重要

なぜ上記のことが言えるのか、本文で詳細を説明していきますね。

Table of Contents

抵当権が重要?住宅ローンが残っている家を売却するには

住宅ローンが残っている家の売買には注意点があります。

それが「抵当権」です。

抵当権を外すことで住宅ローンが残っている家を売却することができます。

そんな抵当権。住宅ローンを完済することではずすことができます。

もし売却で、住宅ローンが完済できない場合は、自らのお金を追加して完済する必要があります。

▼住宅ローン残債がある時の売却する方法

・売却代金+(自らのお金)> 住宅ローンの残債額

抵当権抹消と売買代金の支払いは同時に行う

物件売却時は、不動産会社の事務所に「売主」「買主」「売主の銀行担当者」「買主の銀行担当者」「司法書士」「不動産会社」が集まります。

驚く人もいますが、その場で「抵当権の抹消」と「売却代金の支払い」が同時に行れます。

当日の実際の流れは下記のように、1~2時間ほどで完了します。

▼当日の流れ

・売主の銀行担当者:抵当権を抹消するための書類を持参

・買主:売却代金を支払う

・売主の銀行担当者:支払い料金をその場で確認

・売主の銀行担当者:抵当権抹消書類を司法書士に渡す

・司法書士:法務局に出向き抵当権抹消と所有者移転登記を行う

住宅ローンがある家は売却はできること、実施の流れを紹介してきました。

では実際にどのような点から進めていけばいいのか説明していきます。

住宅ローンがある家を売却する際の2つのポイント

まず下記2点を確認しましょう。

ポイント1:ローン残額を把握する

おおまかに下記3つの方法で確認できます。

- Webサイトで参照

- 電話で問い合わせる

- 送られてくる融資額残高証明書で確認する

もしログイン時にパスワードなど忘れられている場合、送られてれくる融資額残高証明書が見つからない場合は、

銀行に電話したら対応してくれるので、おすすめです。

ポイント2:家の価値をチェック

次に、家がどのくらいで売れるか確認しましょう。

住宅ローンの残債よりも、家が高いのか、安いのかはとても大事なポイントです。

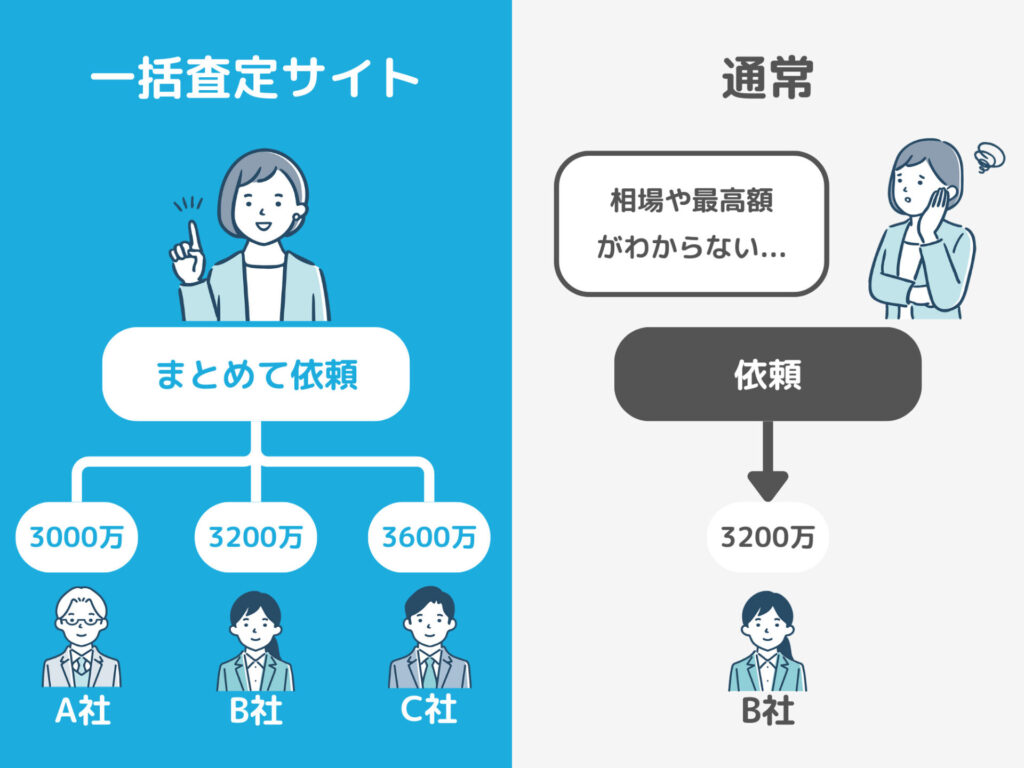

なお査定額は、必ず複数社の意見価格を聞くようにしてください。

査定額は不動産会社で大きく異なり、

住宅ローンの残債よりも安いかと思っていたら、実は高く売れていたということもあります。

(筆者の物件の場合800万円ほど差がありました)

ちなみに複数社への査定依頼に関しては、「すまいValue」「スーモ」「HOME4U」がおすすめです。

詳しくは下記記事で解説していますので、参考にしてください。

【2026年】不動産一括査定サイトのおすすめランキング!27サイトを徹底比較ここまでの流れで、家の売却価格がローン残債よりも高いか低いかの確認が必要であることがわかったと思います。

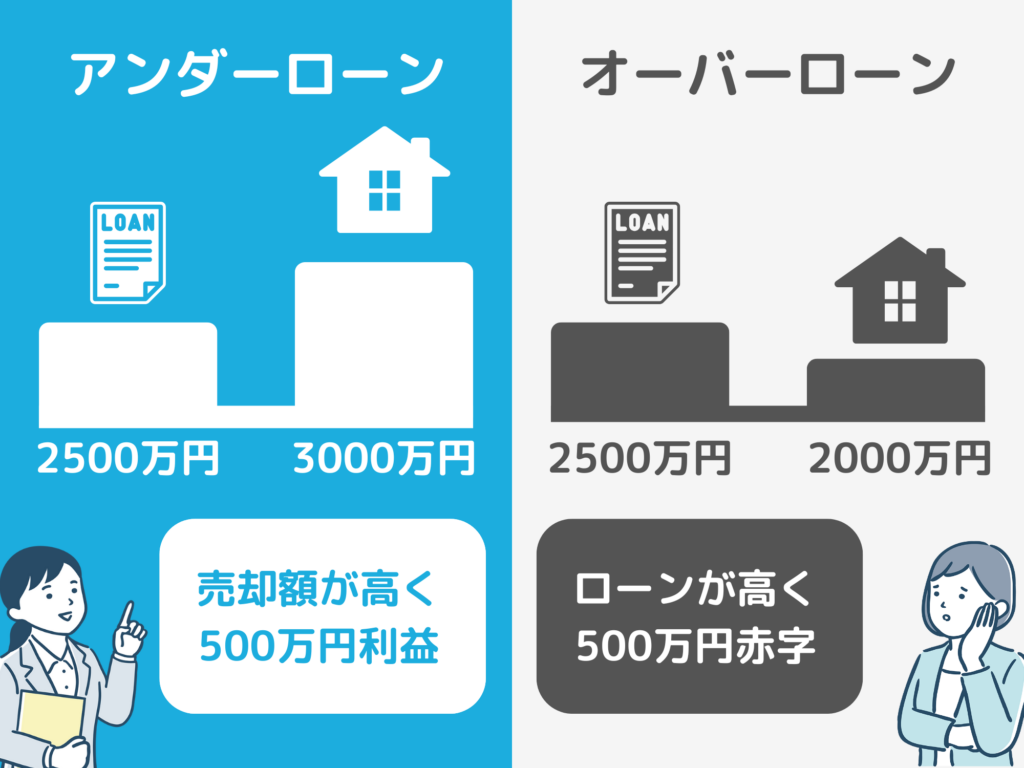

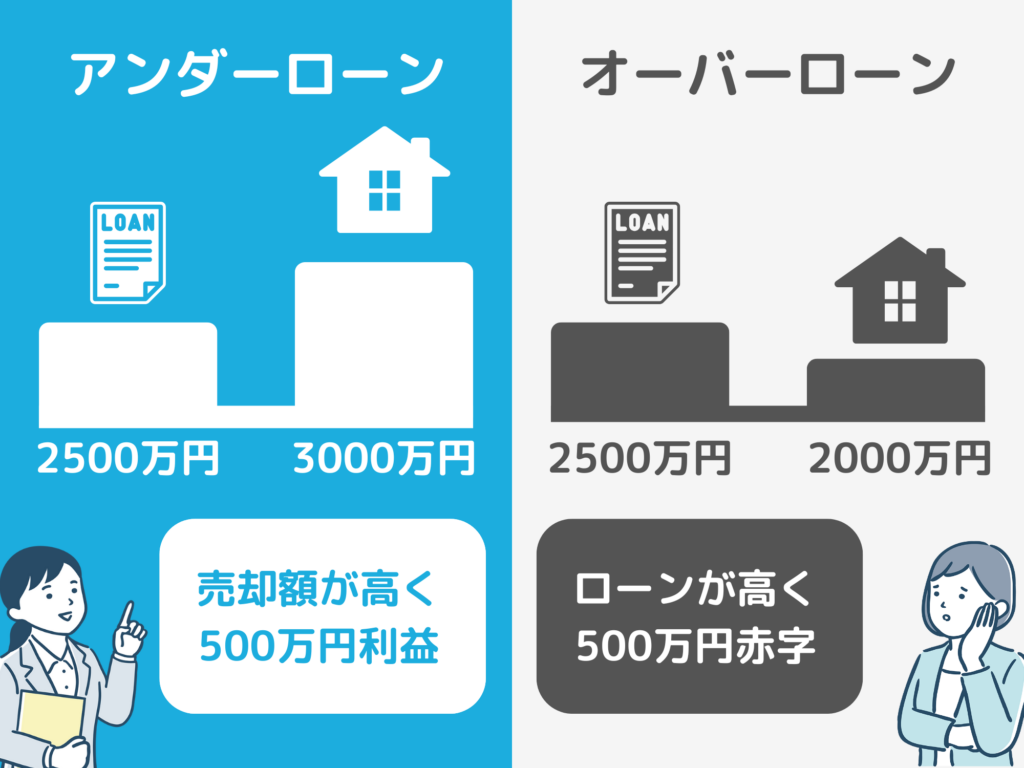

もし、住宅ローン残高が家の価値が上回ると「オーバーローン」、住宅ローン残高が家の価値を下回ると「アンダーローン」になります。

・アンダーローン=家の価値 > ローン残高

冒頭でも紹介しましたが、抵当権を外すには、住宅ローン残債を一括で返済しなければなりません。

アンダーローンであれば売却額で支払えます。

一方で、オーバーローンは、売却額では返済しきれないお金は何らかの形で一括返済する必要があります。

ではアンダーローン、オーバーローンそれぞれどのように売却すればいいか紹介していきます。

アンダーローンの2つの売却方法

アンダーローンには二つの売却方法があります。

2:つなぎ融資の活用

1:通常の売却

アンダーローンでは、仲介による売却を行います。

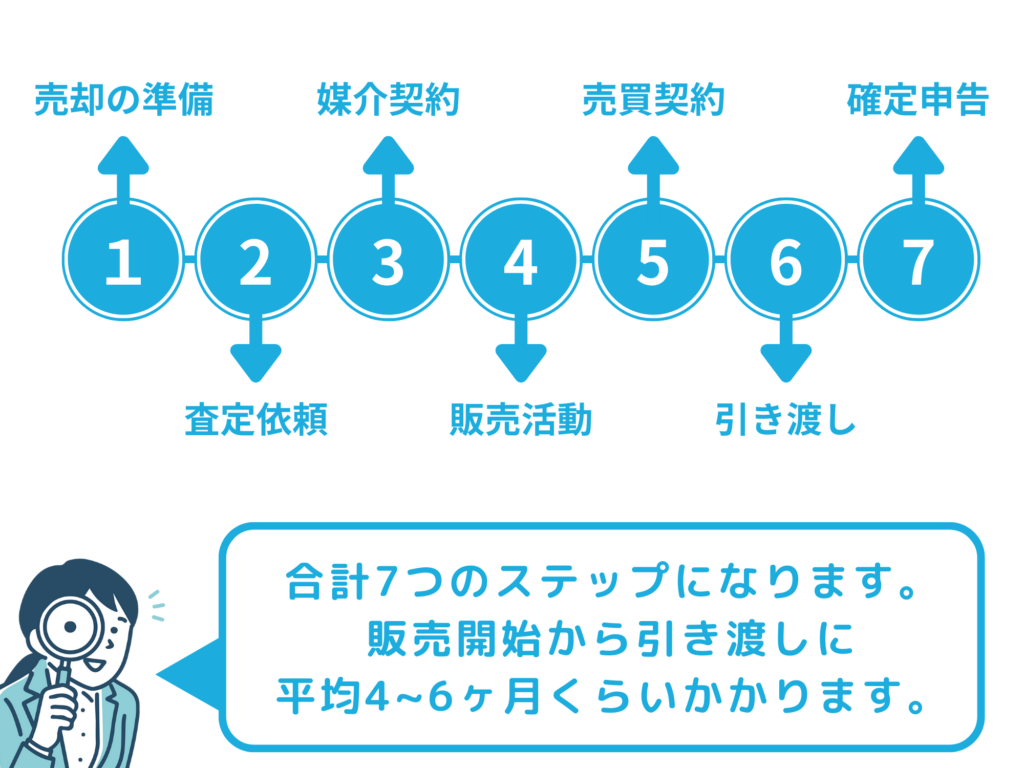

通常の売却の流れは以下の通りです。

販売開始から売買契約まで3ヶ月ほどの時間がかかります。

ちなみに売買契約したら終了でなく、買主の住宅ローン審査がありますので、売買契約から実際の引渡まで1ヶ月程度かかるのが普通です。

通常の売却では「売却が遅くなり、購入物件の契約を解除した」とか「購入物件を成約するために、家を安売りしてしまった」などのケースもありまして、

新しい家の契約を優先し、売却活動が疎かになり、後悔するケースがあるので、気をつけましょう。

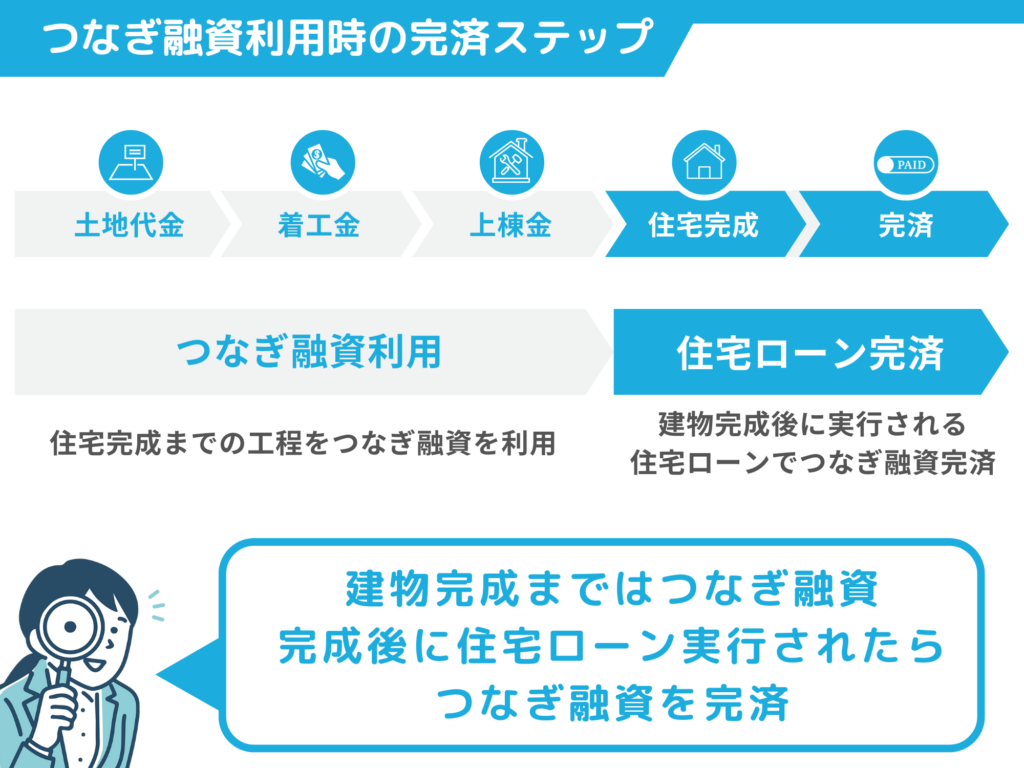

2:つなぎ融資を使って売却

仮に売却よりも購入が先になる場合、一時的な資金繰りに困ってしまいます。

そのような一次的な資金繰りに「つなぎ融資」が有効です。

通常、住宅ローンが残っている物件に関しては、二重ローンを避けるために売却を先に行う「売り先行」になります。

しかし、急に購入物件が決まったり、売却が長引いたりすることでタイミングがずれてしまうことがあります。

不動産会社によってはつなぎ融資サービスを提供してません。

売却と購入のタイミングがずれ、後からつなぎ融資を利用できるわけではないので、不動産会社選びは慎重にしましょう。

「すまいValue」「スーモ」「HOME4U」などを使えば、つなぎ融資できる会社も見つかりますので参考にしてみてください。

一括返済できない!?オーバーローンの3つの売却方法

アンダーローンとは異なり、オーバーローン時の売却は工夫が必要です。

主に3つの方法がありますので参考にしてみてください。

2:任意売却

3:残債を減らす

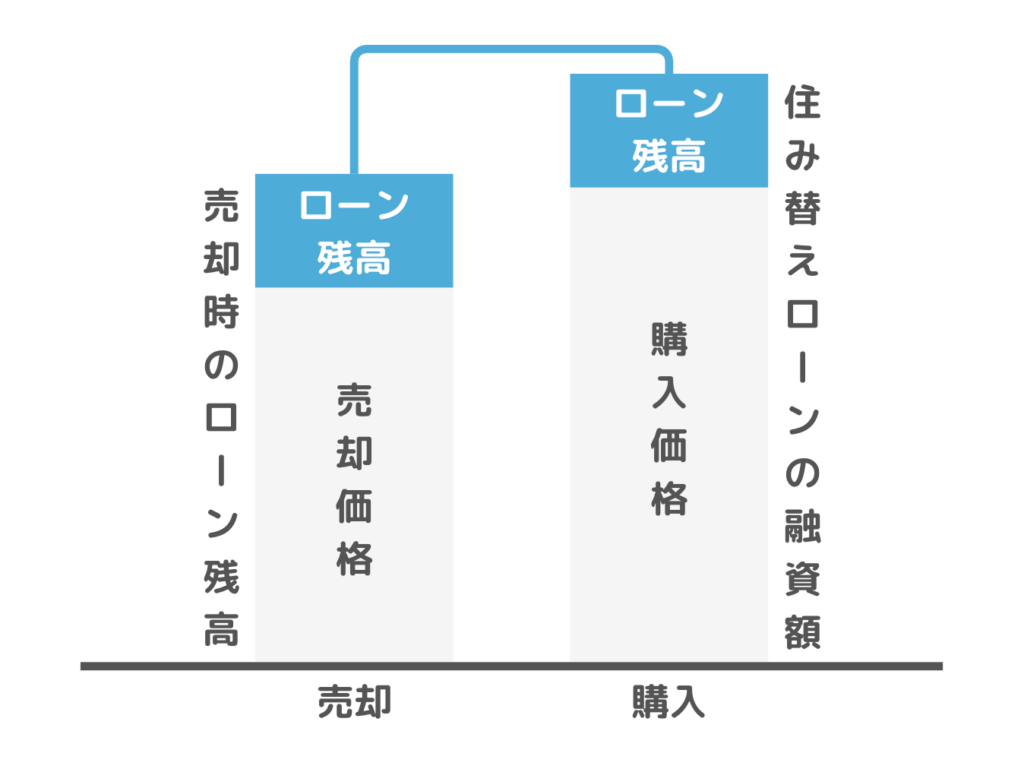

1:住み替えローン

オーバーローンの物件で住み替えできる数少ない手段が住み替えローンです。

例えば、売却後の住宅ローン残債が400万円あったとします。

また新たに購入する物件は2,500万円だった場合、

住み替えローンを利用すると400万円を余分に借り、2900万円のローンを組めます。

ちなみに住み替えローンの審査は厳しいです。(最初からオーバーローンの状態だからです)

住み替えローンを利用したい場合には、早めに銀行に相談しましょう。

2:任意売却

残債を圧縮し、残債をゆっくり返済することができるため、オーバーローンでも売却できる方法の一つとなります。

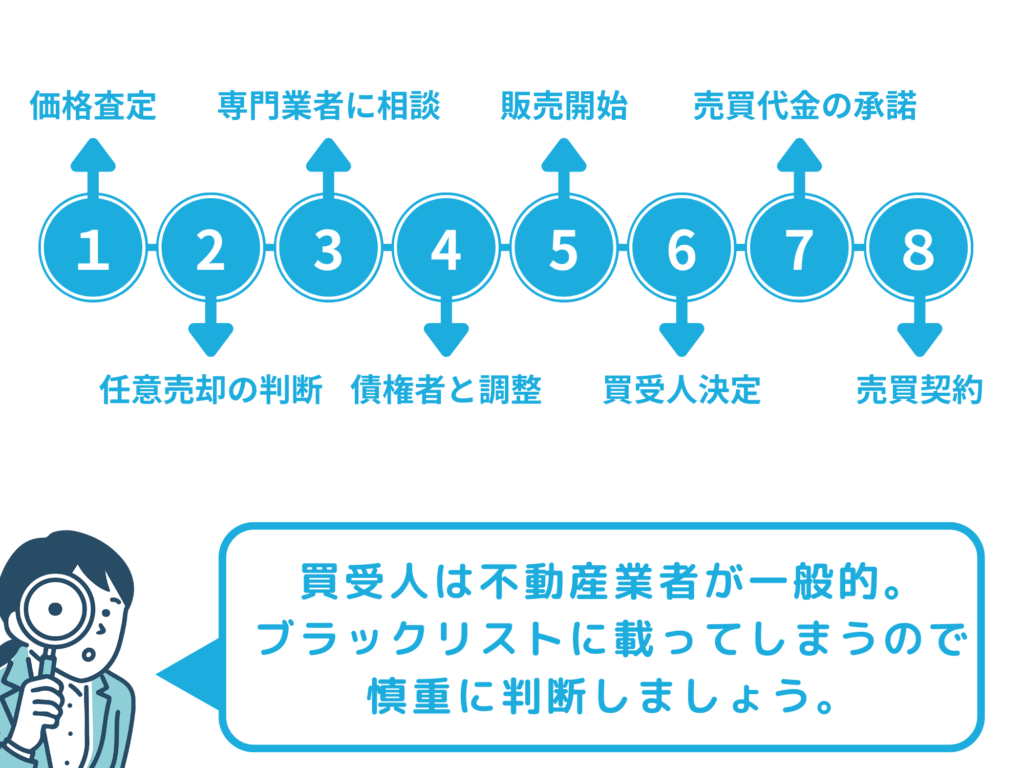

任意売却の流れは以下の通りです。

ちなみに任意売却するとブラックリストに載ってしまいますので、くれぐれも慎重に行いましょう。

ブラックリストに載ってしまうと、一定期間、金融機関からローンを受けられなくなります。

そのため、住み替えで新たな家を購入できなくなります。

あくまでも売り切って終わるときのみ任意売却は利用価値はあります。

なお、任意売却する場合は、債権者との交渉が必要になるため、専門の不動産会社に依頼する必要があります。

おすすめは「HOME’S任意売却」という任意売却業者に絞って依頼できるサービスになります。

3:残債を減らす

「住み替えローンや任意売却は無理」という場合は、残債を減らす方法も一つの手段になります。

残債を減らす方法はいくつもありますが、多くの人が選ぶ手法は下記3つになりますので参考にしてみてください。

・貯金を切り崩して返済する

・親族などからお金を借りる

税金が戻る?オーバーローン時特例とは

オーバーローンで家の売却を行った場合、税金が戻ってくる特例 があります。

この特例は「居住用財産の譲渡損失の損益通算及び繰越控除の特例(以下、「譲渡損失の特例 」と略)」と言います。

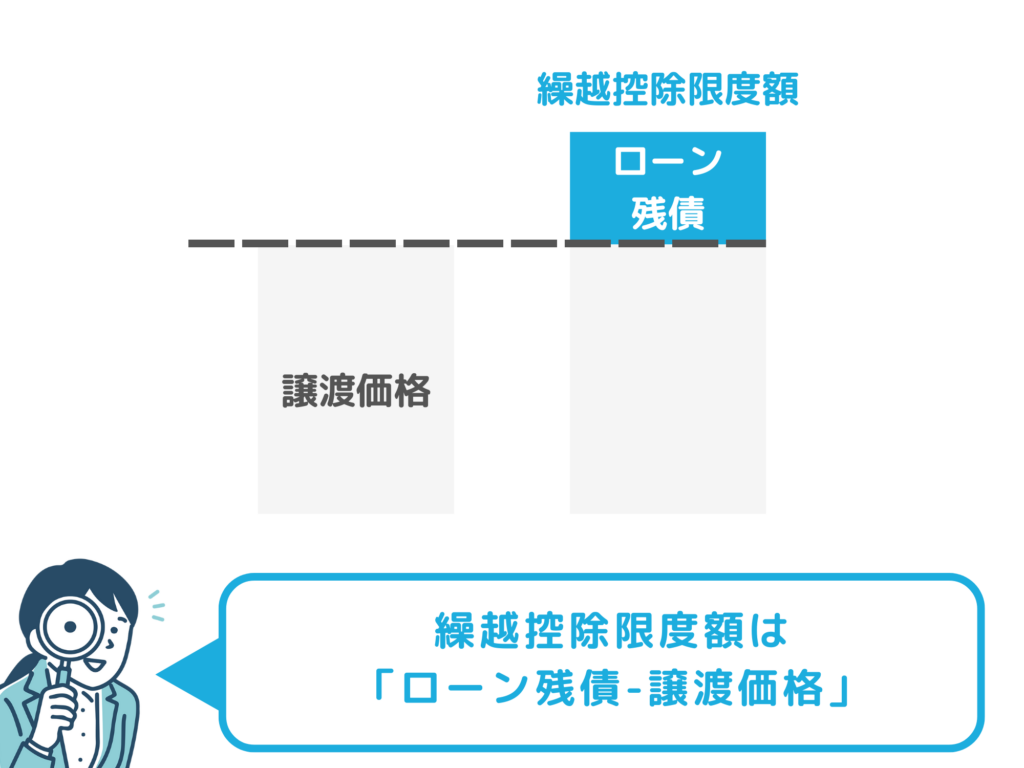

住宅ローン残高と売却額の差額を損失にできる 特例です。

特例を受けることができる損失の限度額は以下になります。

例えば、繰越控除限度額が▲1000万円、給与所得が600万円だった場合、その年の所得を損益通算▲400万円とする ことができます。

会社は給与所得600万円を前提に所得税等を源泉徴収していますので、源泉徴収で支払っていた所得税等は払い過ぎていたということになり、その分が確定申告をすることで還付 されます。

譲渡損失の特例については、下記の通り。

(注)住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の3つの要件全てに当てはまることが必要です。

イ 取り壊された家屋及びその敷地は、家屋が取り壊された日の属する年の1月1日において所有期間が5年を超えるものであること。

ロ その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

ハ 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと。

譲渡の年の1月1日における所有期間が5年を超えるマイホーム(譲渡資産)で日本国内にあるものの譲渡であること。

災害によって滅失した家屋で当該家屋を引き続き所有していたとしたら、譲渡の年の1月1日において所有期間が5年を超える家屋の敷地の場合は、その敷地を災害があった日から3年を経過する日の属する年の12月31日まで(住まなくなった家屋が災害により滅失した場合は、住まなくなった日から3年を経過する日の属する年の12月31日まで)に売ること

譲渡したマイホームの売買契約日の前日において、そのマイホームに係る償還期間10年以上の住宅ローンの残高があること。

マイホームの譲渡価額が上記(4)の住宅ローンの残高を下回っていること。

※国税庁より参照

ここまでの説明で、アンダーローン、オーバーローン時の対策を紹介してきました。

アンダーローンの場合は特に心配いらないですが、オーバーローンの場合はより慎重に選ぶ必要があります。(特に任意売却)

住宅ローンが残っている家の売却ポイントは

住宅ローンが残っている家の売却には、アンダーローンになるか、オーバーローンになるかが一番大切です。

住宅ローンの残債は変わることはないので、なるべく高く売る必要があります。

そのためにやることは、あなたの物件を高く売れる不動産会社を見つける ことです。

高値で家を売ってくれる不動産会社をスピーディーに見つける方法は、不動産一括査定を使うことがオススメです。

複数の不動産会社から、メールで査定額をもらえるので、大体の相場を手取り早くわかることができます。

ただ不動産一括査定の中でもおすすめできるサービスが限られています。

下記におすすめサービスを並べましたので参考にしてみてください。

不動産一括査定サイトについてより詳細を知りたければ、下記記事をご確認ください。

【2026年】不動産一括査定サイトのおすすめランキング!27サイトを徹底比較まとめ

いかがでしたか。

この記事では「住宅ローンが残っている不動産を売却することができるか?」に関して紹介してきました。

内容をまとめると、

この記事があなたの不動産売却をする上で、少しでも参考なりますと幸いです。