変動にすべき?固定にすべき?未来の住宅ローン金利をAIに予想させてみた。

投稿日 : 2025年02月20日

マイナス金利政策の解除とその後の追加利上げにより、住宅ローン金利の金利はこれまでの安定的低金利から上昇傾向へと変わりつつあります。変動金利にするべきか固定金利にするべきかを考えるとき、この先金利はどのくらい上昇するのか?は誰もが考えるところです。残念ながら、この問いに対する答えは誰も持ち合わせていませんが、それでも気になるところです。

今回は、AIを活用して過去の金利推移から、この先20年の住宅ローン金利がどのように変化していくかをシミュレーションしてみました。

Table of Contents

過去の金利推移

日銀のマイナス金利政策解除

2024年3月に日銀がマイナス金利の解除を決めた一報は日本中に大きな衝撃を与えました。「賃金と物価の好循環の強まりが確認されてきている」との理由から、2024年7月には政策金利を0〜0.1%から0.25%に引き上げ、2025年1月には0.25%から0.5%へと引き上げを実施しました。

そもそもマイナス金利はいつから、どのような理由で導入されたのでしょうか?

マイナス金利政策

マイナス金利政策は、金融機関が日本銀行に預ける当座預金の一部にマイナス0.1%の金利を適用するというもので、2016年1月29日に導入が決定され、同年2月16日から適用が開始されました。当時、日銀は消費者物価上昇率2%を目標に掲げていましたが、達成できない状況が続いており、物価の持続的な上昇を促しデフレ脱却と物価上昇目標の達成を目的として導入されました。

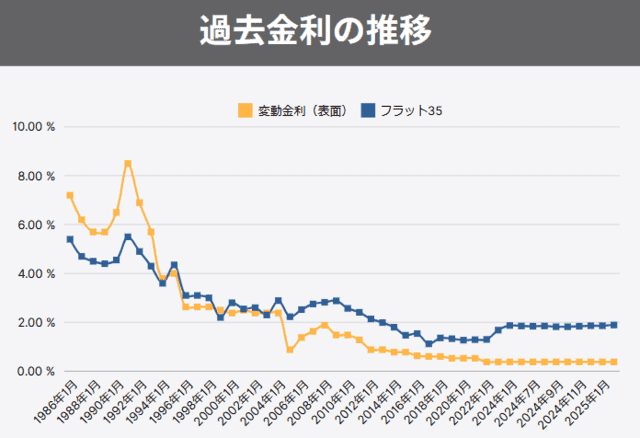

住宅ローン金利、30年を振り返る

※大手銀行A社とフラット35の資料を元に作成

日本の住宅ローン金利の推移を時代ごとの特徴で振り切ってみましょう。

| 1980年代後半〜1990年代初頭 | バブル景気時代 | 変動金利が5%を超える高金利時代。 1991年には8.5%と非常に高い金利を記録しています。 |

|---|---|---|

| 1990年代中盤〜2000年代初頭 | バブル経済崩壊後 (失われた10年) |

金融機関の破綻が相次ぎ、「金融危機」が発生。 景気悪化が進行。 金利が徐々に低下し、4%台から2%台へと推移します。 |

| 2000年代〜2010年代前半 | 長期停滞期 (失われた20年) |

2008年にリーマン・ショック、2011年に東日本大震災など重大な経済・社会的出来事が、景気悪化を加速。 低金利時代となり変動金利は概ね0.875%〜2.375%の範囲で推移します。 |

| 2010年代中盤〜現在 | アベノミクス以降 | アベノミクス(金融緩和・財政政策・成長戦略の3本の矢)でデフレ脱却を目指すも、2020年以降コロナ禍の影響で経済活動が大きく変動。 1%を下回る水準で推移し、2021年以降は0.375%という極めて低い水準が続いています。 |

グラフからも分るように、日本の経済は約30年にわたり低迷し続けています。日銀のマイナス金利政策の解除は、この先日本の経済、住宅ローン金利にどのような影響を及ぼしていくのでしょうか。

20年先の住宅ローン金利をAIに予想させてみた

過去30年の変動金利とフラット35の金利データをAIに読み込ませ、この先20年の住宅ローン金利を【最高のシナリオ】と【最悪のシナリオ】で予想させてみました。

尚、この予測はあくまでシナリオであり、実際の金利動向を保証するものではありません。金利は経済状況や金融政策によって大きく変動するため、常に最新の情報を確認し、慎重な判断が必要となることを念頭におき、AIの予想をお楽しみください。

尚、この予測はあくまでシナリオであり、実際の金利動向を保証するものではありません。金利は経済状況や金融政策によって大きく変動するため、常に最新の情報を確認し、慎重な判断が必要となることを念頭におき、AIの予想をお楽しみください。

■AIが参考にした過去金利

過去30年の金利情報の中からAIが参考にしたのは、より現在の状況に近い金利水準となる時代です。

- 1990年代後半(ゼロ金利政策導入)

- 参考理由: バブル崩壊後の低成長・低金利時代の始まり。現在の日本経済に類似。

- 金利動向: 1995年の固定金利は約4% → 2000年には約2%。

- 2008年リーマンショック後

- 参考理由:大規模な金融緩和が行われ、低金利が長期化した。現在の日銀の政策と似た流れ。

- 金利動向:2008年の固定金利は約3% → 2015年には約1%。

- 2022年以降の世界的なインフレと金利上昇

- 参考理由: 2022年以降、各国がインフレ抑制のために利上げを実施。日本も影響を受け、今後の金利上昇が懸念される。

- 金利動向:米国では急激な利上げ(2022年の0.25% → 2023年に5%以上)。

AIが予想する【最高のシナリオ】

■低金利が維持される未来予想

- 安定した経済成長と技術革新

- 日本経済は緩やかながらも安定した成長を続け、GDP成長率は年1%前後で推移すると予測。

- AI、ロボティクス、IoTなどの分野における技術革新により生産性が大幅に向上し、人口減少の影響を相殺すると考えられます。

- 移民政策の緩和も相まって、少子高齢化の進行による経済への悪影響が緩和されると予想します。

- 持続可能な金融・財政政策

- 日銀は長期にわたって緩和的な金融政策を維持し、インフレ率を1%前後で安定させることに成功すると仮定。

- 低金利環境が継続し、企業の投資や個人の消費を下支えすると予測。

- 政府は適度な財政出動を続けることで経済の安定を図りつつ、緩やかな財政再建も進めていくと想定します。

- この慎重かつバランスの取れた政策運営により、経済の持続可能性が高まると考えられます。

- 安定した国際環境とエネルギー政策の転換

- 地政学的リスクが低く抑えられることで、国際貿易が安定的に行われ、日本経済にとって好ましい国際環境が維持されると予測。

- 再生可能エネルギーへの移行が着実に進むことで、エネルギーコストが安定化すると仮定。

- エネルギー政策の成功は、日本の経済的・環境的な持続可能性を高める重要な要因になると予想します。

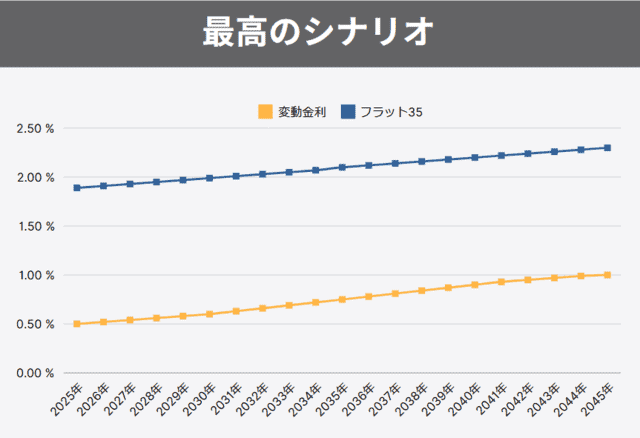

| 変動金利(%) | 固定金利(%) | |

|---|---|---|

| 2025年 | 0.50 | 1.89 |

| 2030年 | 0.60 | 1.99 |

| 2035年 | 0.75 | 2.10 |

| 2040年 | 0.90 | 2.20 |

| 2045年 | 1.00 | 2.30 |

■最高のシナリオにおける金利の動向

このシナリオでは、住宅ローン金利が急激には上昇せず、長期的に緩やかに上がることを前提としています。特に、固定金利は2%台で安定し、変動金利は2045年まで1%未満の低水準を維持すると予測しています。

- 緩やかで安定した金利上昇

- 20年間で変動金利は0.50%から1.00%へ、固定金利は1.89%から2.30%へと緩やかに上昇。

- 年間の金利上昇幅が小さく、金利の変動が予測しやすい安定した環境。

- 変動金利と固定金利の差の維持

- 変動金利と固定金利の金利差が比較的維持される。

- 借入れの際の金利タイプの選択における重要性が相対的に低い。

このシナリオが実現すれば、しばらくの間は超低金利の恩恵を受けられるため、住宅ローンを検討している人にとって非常に良い環境が続くことになります。

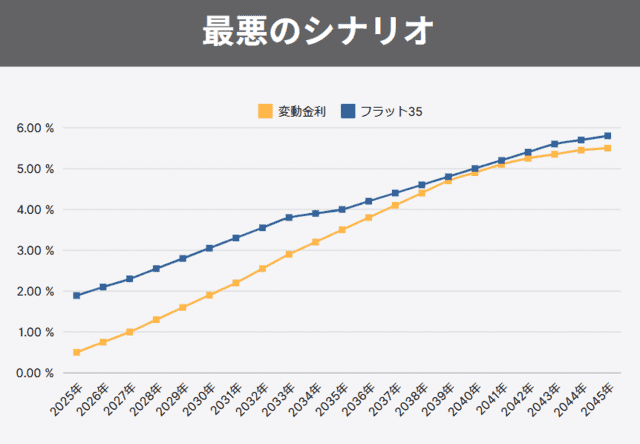

AIが予想する【最悪のシナリオ】

■インフレと構造変化が進み、金利が上昇する未来

- 経済成長とインフレーションの加速

- 経済は初期に高成長を遂げるものの、その後インフレと金利上昇により成長が鈍化すると予測。

- インフレ率は年3-4%程度まで上昇し、原材料価格の高騰と賃金の急激な上昇がその主因になると仮定。

- 労働市場では深刻な人手不足が発生し、賃金の急上昇がコストプッシュインフレを引き起こすと考えられます。

- 金融・財政政策の急激な転換

- 日銀はインフレ抑制のために積極的な利上げを実施すると予測。

- 同時に、累積した政府債務への対応から、急激な財政再建が必要になると仮定。

- これらの政策転換により、金融市場は大きな変動に見舞われ、借入コストの上昇や資産価格の調整が起こる可能性があります。

- 構造的問題の顕在化と国際環境の悪化

- 少子高齢化が急速に進行し、労働力不足が深刻化すると予測。

- 地政学的リスクの高まりにより国際貿易に悪影響が出ると仮定。

- エネルギー政策の遅れから化石燃料への依存が続き、エネルギー価格の高騰が物価上昇の一因となると考えられます。

| 変動金利(%) | 固定金利(%) | |

|---|---|---|

| 2025年 | 0.50 | 1.89 |

| 2030年 | 1.90 | 3.05 |

| 2035年 | 3.50 | 4.00 |

| 2040年 | 4.90 | 5.00 |

| 2045年 | 5.50 | 5.80 |

■最悪のシナリオにおける金利の動向

このシナリオでは、2030年代に入ると変動金利が5%を超え、固定金利は2040年には10%を超えるという厳しい状況を想定しています。それにより、住宅ローンの返済負担が急増し、住宅市場や家計に大きな影響を与える可能性があります。

- 急激かつ大幅な金利上昇

- 20年間で変動金利は0.50%から5.50%へ、固定金利は1.89%から5.80%へと大幅に上昇。

- 特に初期5年間で急激な上昇が見られ、その後も上昇傾向が継続。

- 変動金利と固定金利の差の縮小

- 変動金利の上昇が固定金利を上回るペースで進行し、両者の金利差が徐々に縮小。

- 借入れの際の金利タイプの選択が極めて重要になり、リスク管理の必要性が増大。

このシナリオでは、2035年頃から固定金利と変動金利の差が縮小します。その理由をAIは、長期的な金利上昇トレンドにより市場の予測精度が向上し、リスクプレミアムが縮小。同時に、金融政策の正常化と金融機関の競争激化、さらに経済の安定化が進むためとしています。

もしこの【最悪のシナリオ】が実現すると、住宅ローンを抱える世帯にとって非常に厳しい状況となるため、金利上昇リスクに備えた資金計画が重要になります。

未来はAIにも分らない

予想とは「もし○○だったら」という仮定に対する推測でしかありません。今回、AIがシミュレートした【最高のシナリオ】も【最悪のシナリオ】も「もしも」の前提条件の元に立てた仮説の一つに過ぎません。前提を変えれば何億通りのシナリオが作成できるため、結局のところAIでも完璧に未来を予想することは困難といえます。

とはいえ、私たちは確実に未来に向かって進んでいきます。可能な範囲で未来を予想し、時代の変化に対して自分が選択できる手段を検討することはとても重要です。

変動にすべきか、固定すべきか

住宅ローンを組む人に取って、永遠ともいえる問いが「変動金利を選ぶべきか、固定金利を選ぶべきか」だと思います。これまで、様々な専門家によって語られてきた問いですが、未だ結論は出ていません。それは、その人の状況によって最適解が異なるためです。

住宅ローンを検討する際には、”自分には”どちらが向いているかを見極める必要があります。

住宅ローンを検討する際には、”自分には”どちらが向いているかを見極める必要があります。

変動金利が向いている人

変動金利の特徴

変動金利は短期プライムレートに連動してローン金利が変動するとされています。市場金利の変動に応じて金利が上下することが特徴です。

一般的に、固定金利よりも当初の金利が低いものの、経済状況の変化に敏感に反応するため将来の金利変動リスクがあります。

一般的に、固定金利よりも当初の金利が低いものの、経済状況の変化に敏感に反応するため将来の金利変動リスクがあります。

■変動金利が向いている人の特徴

| 経済感覚に優れた人 |

|

| 柔軟な資金計画が可能な人 |

|

| リスク許容度が高い人 |

|

| 当初の返済負担を抑えたい人 |

|

| 長期的な住宅保有を予定していない人 |

|

変動金利は、その名の通り金利変動リスクが伴うため、経済感覚が鋭く、柔軟で、リスク耐性があり、将来性と変化を見据えることができる人が向いています。

固定金利が向いている人

固定金利の特徴

ローン契約時に決定した金利が返済期間中ずっと変わらないため、経済情勢の変化や金融政策の影響による金利上昇の影響を受けないことが最大の特徴です。金融機関がリスクを負担するため、変動金利より高くなることが多いですが、毎月の返済額が借入時から確定するため、長期的な家計計画が立てやすいメリットもあります。

■固定金利が向いている人の特徴

| 安定志向で長期計画を重視する人 |

|

| 現在の経済状況に満足している人 |

|

| 金融や経済に関する専門知識が少ない人 |

|

| リスク回避傾向が強い人 |

|

| 長期的な金融環境を考慮している人 |

|

安定志向で現状維持を好み、金融知識が少なく、リスク回避的、長期展望の人。そんな人が固定金利に向いているといえます。

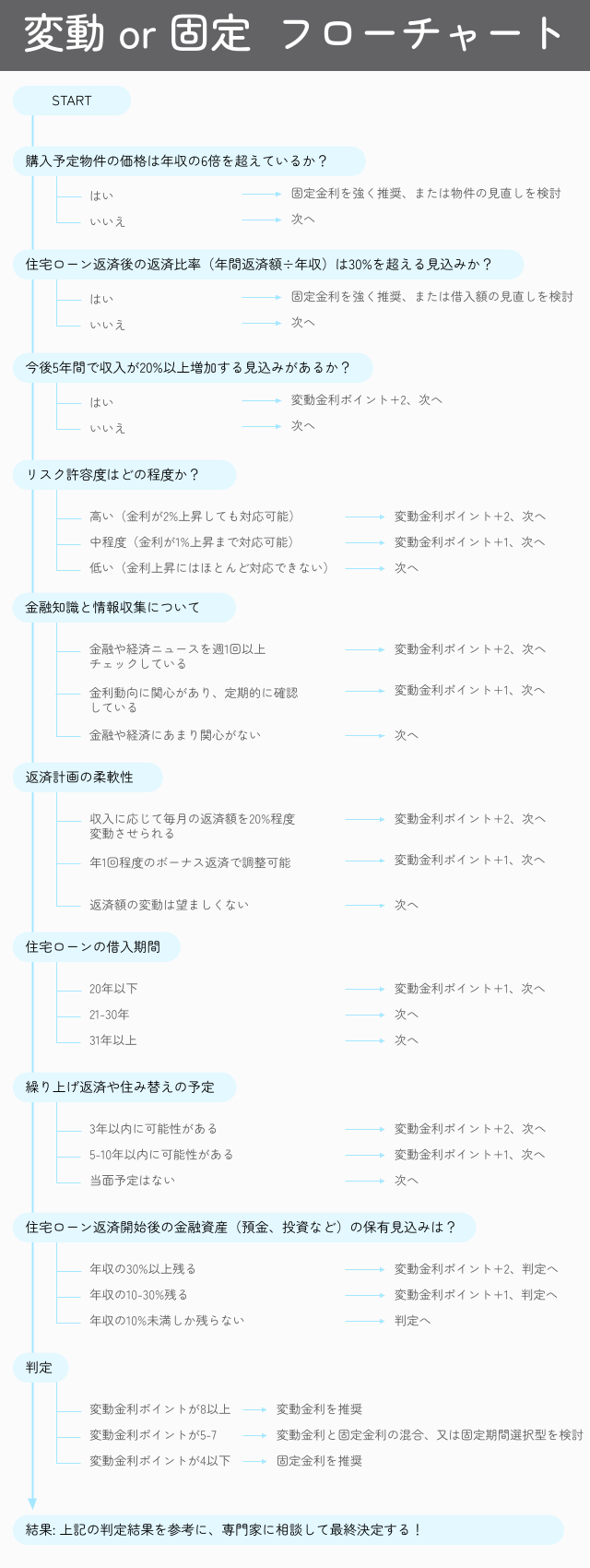

あなたはどっち派?【変動or固定】のフローチャートで判断

こんな人が変動金利に(または固定金利に)向いています!と言われても、どちらの特徴にもあてはまり、結局自分にはどっちが向いているのか判断がつかないといった人もいるのではないでしょうか?

AIを活用して、より具体的な質問を盛り込んだフローチャートを作成してみました!

※あくまで一般的な指針となります。最終的な判断は、このフロー表の結果だけでなく、総合的な状況を考慮して行う必要があります。

※あくまで一般的な指針となります。最終的な判断は、このフロー表の結果だけでなく、総合的な状況を考慮して行う必要があります。

■フローチャートの特徴

- ポイント制により、各質問の回答に応じて変動金利への適性を数値化します。

- 最初の2つの質問で、借入額が過大でないかをチェックします。

- その後の質問で、変動金利に適した条件にあてはまる場合にポイントを加算していきます。

- 最後に、合計ポイントに基づいて判定を行います。

|

<オススメ>の記事はこちら! 住宅ローンプロフェッショナルがお客様と住宅事業者の対応を代行! 「いえーるダンドリとは」メリット(魅力)や評判、費用を徹底解説|住宅ローン業務をサポート |

まとめ

ひとつの仮説に基づき算出されたシミュレーション【最悪のシナリオ】では、2045年には変動金利が5.5%、固定金利が5.8%となりました。未来は予測不能なので、必ずしもこのシミュレーション通りの金利となるわけではありません。が、このような未来が来ないともいえません。

仮に金利が急激に上昇した場合、その上昇に応じて最適な対応ができるのか。時代によって、またはその人のおかれた状況によって「変動金利」が良いか、「固定金利」が良いかの判断は分れます。

住宅販売に携わるお仕事の場合、お客さまから相談される機会もあると思います。日ごろからアンテナを高く張り、様々な情報から総合的な判断・アドバイスができるとよいですね。

住宅販売に携わるお仕事の場合、お客さまから相談される機会もあると思います。日ごろからアンテナを高く張り、様々な情報から総合的な判断・アドバイスができるとよいですね。

本記事のシミュレーションやフローチャートはあくまで参考程度にとどめ、判断に悩む場合には専門家に相談することを推奨します。

┃免責事項

本記事の予測はあくまでシナリオであり、実際の金利動向を保証するものではありません。金利は経済状況や金融政策によって大きく変動するため、常に最新の情報を確認し、慎重な判断が必要です。